Talouden ilmiöiden takana

Finanssimaailma-blogi käsittelee ajankohtaisia talouden ja markkinoiden tietoja, ilmiöitä ja uutisia. Tältä sivulta löydät tuoreimmat Nordean ekonomistien, analyytikoiden ja muiden asiantuntijoiden kirjoitukset.

Jan von Gerich

Pitkän aikavälin korkotason arviointiin liittyy huomattavaa epävarmuutta. Argumentit korkojen pysyvän nousun puolesta ovat kuitenkin vahvistuneet. Keskimäärin kolmen prosentin eurokorot pidemmällä aikavälillä ovat täysin realistisia.

Lähes kaikki arvuuttelevat nyt suurten keskuspankkien ensimmäisen koronlaskun ajankohtaa. Mielenkiintoisempi kysymys on kuitenkin se, minne korot matkaavat vähän pidemmällä aikavälillä. Korkotasolla on Suomessa suurta merkitystä esimerkiksi asuntolainamarkkinoilla.

Jos ennusteet lyhyen aikavälin korkonäkymistä heiluvat paljon, epävarmuus pidemmän aikavälin ennusteista on luonnollisesti vieläkin suurempi. On kuitenkin hyödyllistä vähintään hahmottaa niitä tekijöitä, jotka vaikuttavat pidemmän aikavälin korkonäkymiin.

Neutraalikoron analyysi auttaa pitkän aikavälin korkojen arvioinnissa

Pidemmän aikavälin korkonäkymiä arvioidessa neutraalikoron käsite on hyödyllinen. Pidemmällä aikavälillä voisi ajatella, että toteutuva korkotaso seuraa keskimäärin neutraalikoron tasoa, vaikka suhdanteen mukaan liikkuva korko heiluukin neutraalin molemmin puolin. Korkeasuhdanteessa korot ovat usein neutraalin yläpuolella, matalasuhdanteessa alapuolella.

Neutraalikorko on sellainen teoreettinen lyhyen koron taso, joka ei vauhdita eikä jarruta talouskehitystä tasapainotilanteessa. Tasapainotilanne määritellään puolestaan tässä tilanteena, jossa inflaatio on keskuspankin tavoitteessa ja talous kasvaa potentiaalinsa mukaisesti. Yleensä neutraalikorko määritetään reaalisena, mutta tutumpaan nimelliskorkoon päästään lisäämällä reaalisen neutraalikoron tasoon keskuspankin inflaatiotavoite.

Tilannetta mutkistaa kuitenkin huomattavasti se, ettei taloustiede ole päässyt yksimielisyyteen neutraalikoron tasosta tai edes siihen vaikuttavista tekijöistä. Aina ei löydetä yksimielisyyttä edes siitä, mihin suuntaan tietty tekijä vaikuttaa. Tarkkoja vastauksia on siis vaikea antaa.

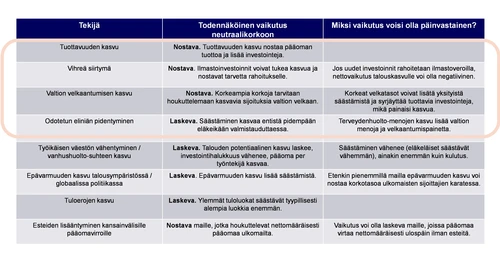

Neutraalikoron voi nähdä myös sellaisena korkotasona, joka tasapainottaa säästämis- ja investointihalukkuutta. Säästämishalukkuutta kasvattavat tekijät painavat korkotasoa, investointihalukkuutta piristävät tekijät nostavat korkotasoa. Neutraalikorkoanalyysi palautuukin pitkälti niiden tekijöiden analysointiin, jotka vaikuttavat säästämiseen ja investointeihin.

Laajempaa analyysia neutraalikorkoon vaikuttavista tekijöistä on vaikea mahduttaa lyhyeen blogikirjoitukseen, joten pyrin antamaan lyhyen yhteenvedon tärkeimmistä ajureista ja ajatuksia siitä, miten neutraalikorko voisi kehittyä jatkossa.

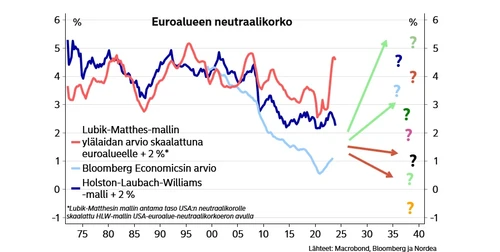

Monet neutraalikorkomallit ovat yhtä mieltä siitä, että korkotaso on laskenut viime vuosikymmeninä. Monet akateemiset tutkimukset puolestaan argumentoivat, että ainakin euroalueella neutraalikorko on jämähtänyt matalalle tasolle tai jopa jatkaa laskuaan tulevaisuudessa. Tässä blogissa kyseenalaistetaan tällaista ajattelua etenkin, kun monet näistä tutkimuksista ovat ajalta ennen pandemiaa ja viime vuosien inflaatioshokkia sekä sitä seurannutta nopeaa korkojen nousua.

Kohti kolmen prosentin neutraalikorkoa

Jonkinlainen konsensusarvio euroalueen nimellisestä neutraalikoron tasosta liikkuu kahden prosentin tuntumassa. Argumentoin tässä, että muutokset neljässä tärkeässä neutraalikorkoon vaikuttavassa tekijässä puoltavat ennemmin korkeampaa kuin matalampaa korkotasoa jatkossa.

Neutraalikoron tasoon ja siihen vaikuttaviin tekijöihin liittyy siis huomattavaa epävarmuutta, eikä tarkkoja arvioita edes kannata yrittää antaa. Oma yhteenvetoni on seuraava: kun karkea arvio euroalueen neutraalikoron tasosta liikkuu tällä hetkellä kahden prosentin hujakoilla, neutraalikorko voi kiivetä edellä mainittujen tekijöiden takia ennemmin kohti kolmea prosenttia kuin laskea lisää nykytasoiltaan. Tämä tarkoittaisi myös selvästi korkeampia euribor-korkoja kuin viimeisen 15 vuoden aikana on keskimäärin nähty.

Eri arviot neutraalikorosta poikkeavat huomattavastikin toisistaan

Monet tekijät vaikuttavat neutraalikoron tasoon

Jan von Gerich

pääanalyytikko

Finanssimaailma-blogi käsittelee ajankohtaisia talouden ja markkinoiden tietoja, ilmiöitä ja uutisia. Tältä sivulta löydät tuoreimmat Nordean ekonomistien, analyytikoiden ja muiden asiantuntijoiden kirjoitukset.

Blogi

Suomen asuntomarkkina toimii hyvin, vaikka julkisen keskustelun perusteella ei aina siltä tunnukaan. Kotitalouksien ostovoimaa ja uskoa omaan talouteen täytyy kuitenkin vahvistaa. Tässä hallitus voisi entistä enemmän auttaa kotitalouksia vastuullisilla päätöksillään – ja useimmiten täysin ilmaiseksi.

Lue lisää

Blogi

Jatkuvasta muutoksesta on tullut poikkeuksen sijaan arkipäivää, kun rahoitusmarkkinoiden häiriöt ja talousshokit ovat yleistyneet. Mitä tämä tarkoittaa sijoittajalle?

Lue lisää

Markkinat ja sijoittaminen

Euroopan laajuinen kryptovaluuttoja koskeva sääntely-ympäristö on kehittynyt viime vuosina nopeasti ja samalla virtuaali- ja kryptovaluuttojen kysyntä on kasvanut Pohjoismaissa. Nordea on siksi päättänyt antaa asiakkailleen mahdollisuuden käydä kauppaa Bitcoinin hintakehitystä seuraavalla tuotteella Nordean kaupankäyntialustoilla.

Lue lisää