- Navn:

- Jan Størup Nielsen

- Titel:

- Chefanalytiker, Nordea

Dansk økonomi har været på en bemærkelsesværdig vækstrejse, der har løftet beskæftigelsen til det højeste niveau nogensinde. I forlængelse heraf er overskuddet på betalingsbalancen vokset kraftigt, og der har været positive tal på de offentlige finanser de seneste seks år i træk. Der er dog tiltagende tegn på, at en afmatning er ved at indsnige sig. Det er især de højere renter og op-bremsningen på vigtige eksportmarkeder, der rammer. Det ventes at trække dansk økonomi ind i en ny fase med lavere aktivitet og stigende arbejdsløshed. Afmatningen vil dog blive relativ mild og afløst af fornyet fremgang i løbet af 2024.

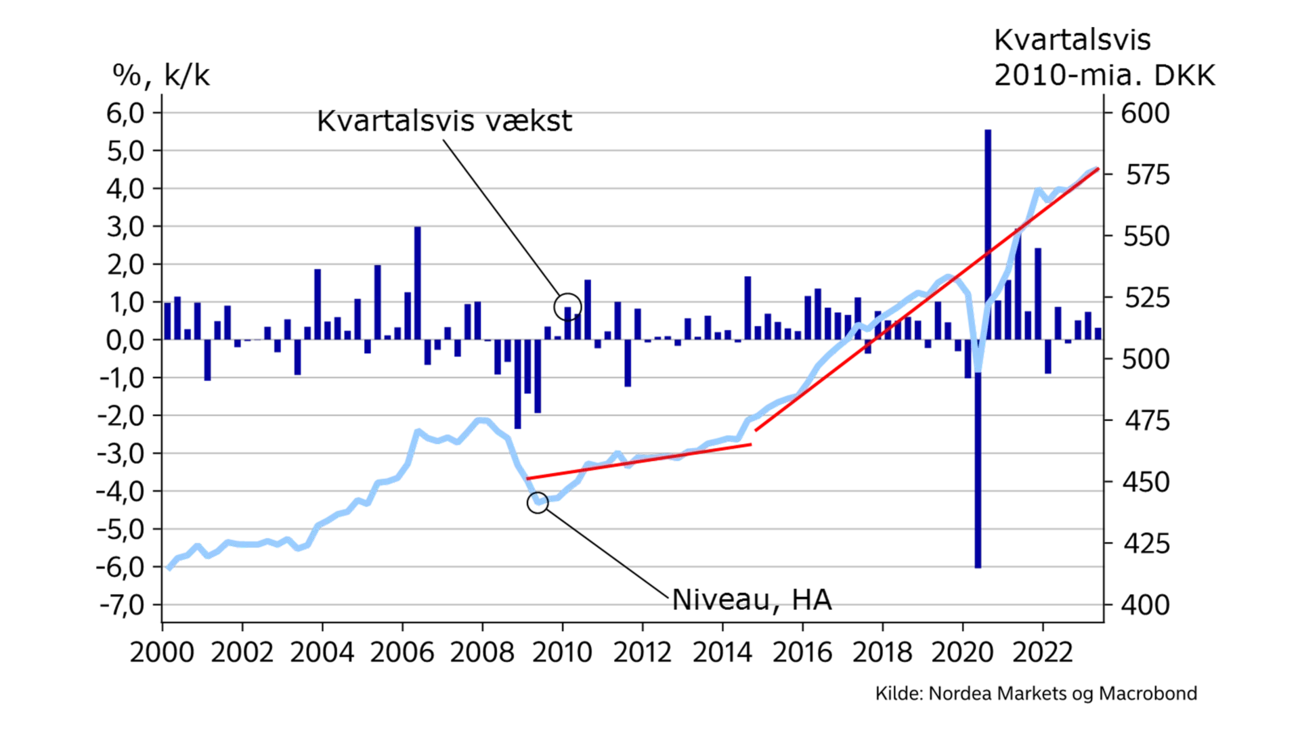

Dansk økonomi er i gennemsnit vokset med 2,5 pct. pr. år siden 2013. Det er et markant højere væksttempo sammenlignet med årene efter finanskrisen, hvor dansk økonomi i flere år stod næsten stille. Og det er sket, selvom nedlukningerne under COVID-19 epidemien gav et stort tilbageslag.

Den lange periode med solid fremgang har bragt dansk økonomi nærmere kapacitetsgrænsen, hvor det bliver stadig sværere at skabe fremgang med de eksisterende ressourcer. Den udfordring er delvist blevet imødegået gennem en betydelig tilgang af udenlandsk arbejdskraft. Ikke desto mindre tyder de seneste data på, at tempoet gradvist er aftagende. Det gælder især indenfor byggeindustrien, der traditionelt er meget følsom overfor rentestigninger.

På den baggrund venter vi, at økonomien i år vil vokse med 1,3 pct. Sammenlignet med prognosen fra maj er der tale om en opjustering fra 0,5 pct. Opjusteringen skyldes primært en overraskende stærk udvikling i årets første halvdel indenfor medicinalindustrien, mens der ventes en stort set flad udvikling i resten af året. Afmatningen ventes at fortsætte et stykke ind i 2024, hvor vi for hele året venter en fremgang i BNP på 1,0 pct. Endelig inkluderer vi for første gang et skøn for 2025, hvor der ventes en vækst på 1,7 pct.

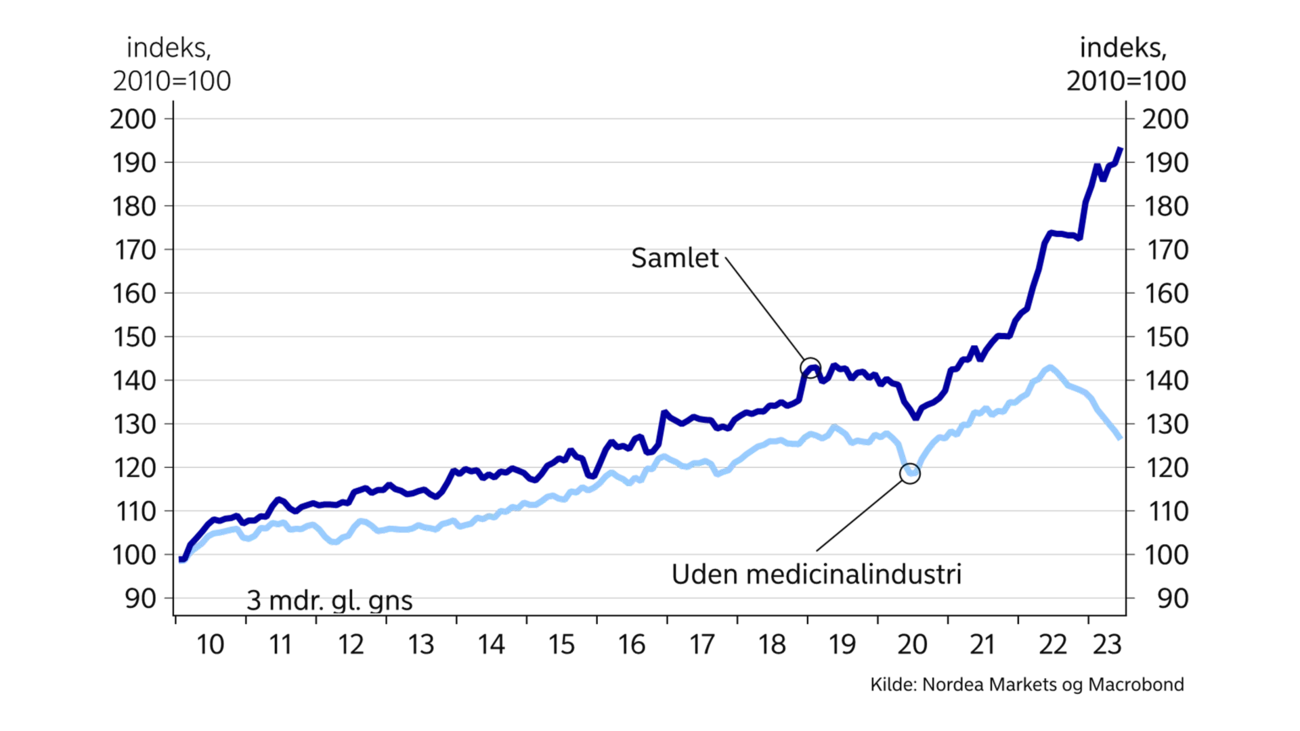

Siden starten af 2020 er den samlede danske industriproduktion vokset med mere end 50 pct. Det er en markant acceleration i forhold til tidligere. Desuden er det også en helt anden udvikling end i eksempelvis Tyskland og Sverige, hvor industriproduktionen de seneste år har bevæget sig sidelæns. Den altoverskyggende forklaring på den stærke vækst skal findes i medicinalindustrien, der repræsenterer godt 20 pct. af den samlede produktion. Her er pro-duktionen siden starten af 2020 omtrent tredoblet. Til gengæld har den del af produktionen, der ikke omfatter medicinalindustrien, oplevet en tilbagegang siden sidste sommer. Det gælder også den store danske maskindustri, hvor produktionen over det seneste år er faldet med mere end 10 pct.

I opgørelsen af industriproduktionen medregnes salg af varer produceret både i og uden for Danmarks grænser. Medicinalindustrien er typisk kendetegnet ved at være højproduktiv og samtidig foregår en stor del af aktiviteten i udlandet. Derfor er industriens produktion de seneste år også steget markant mere end beskæftigelsen.

Tilsvarende er den store fremgang indenfor medicinalindustrien en afgørende forudsætning for udviklingen på betalingsbalancen. Alene over det seneste år har der været et samlet overskud på næsten 400 mia. kroner på betalingsbalancen, svarende til mere end 13 pct. af BNP.

|

|

2022 |

2023E |

2024E |

2025E |

|

BNP, % årsvækst |

2,7 |

1,3 |

1,0 |

1,7 |

|

Forbrugerpriser, % årsvækst |

7,7 |

4,0 |

2,3 |

2,0 |

|

Arbejdsløshed, % |

2,6 |

2,9 |

3,3 |

3,1 |

|

Betalingsbalance, % af BNP |

13,5 |

12,4 |

11,1 |

10,4 |

|

Offentlig budgetsaldo, % af BNP |

3,4 |

2,3 |

1,4 |

0,5 |

|

Offentlig gæld, % af BNP |

29,7 |

29,8 |

29,5 |

28,7 |

|

Styringsrente, % (ultimo året) |

1,75 |

3,35 |

2,60 |

1,60 |

|

USD/DKK (ultimo året) |

6,97 |

6,96 |

6,65 |

6,48 |

Dansk økonomi har været på en bemærkelsesmæssig vækstrejse. Nu lurer afmatningen, men den bliver formentlig relativ mild.

Strammere kreditvilkår og en usikker efterspørgselssituation på flere af de vigtigste eksportmarkeder har ledt til et tilbageslag i investeringsaktiviteten. Det gælder især boliginvesteringerne, hvor antallet af nybyggerier er faldet kraftigt. Til gengæld er virksomhedernes investeringer i intellektuelle rettigheder steget til det højeste niveau nogensinde – igen først og fremmest drevet af medicinalindustrien. Den forskelligartede udvikling understreger tydeligt, at det i øjeblikket primært er de højere renter, der begrænser investeringerne i de mest konjunkturfølsomme brancher.

Udhulingen af købekraften var sidste år medvirkende til, at det samlede forbrug i husholdningerne faldt med mere end 2 pct. I løbet af 2023 er stemningen dog vendt hos de danske forbrugere i takt med, at inflationen er faldet og lønstigningerne blevet større. Samtidig sikrer den rekordhøje beskæftigelse, at den samlede indenlandske købekraft er blevet større. Det har medvirket til, at detailsalget igen er begyndt at stige. Vi forventer, at det private forbrug vil vokse yderligere hen over prognoseperioden, primært som følge af den positive reallønsvækst. Derudover vil også tilbagebetalingen af for meget betalt boligskat kunne give et løft til forbruget.

Trods opbremsningen i byggeriet, lavere industriproduktion udenfor medicinalsektoren og den vigende investeringsaktivitet fortsætter arbejdsmarkedet med at overraske positivt. Således er beskæftigelsen siden starten af 2020 vokset med næsten 200.000 personer, svarende til en stigning på godt 7 pct. Dermed var antallet af lønmodtagere i juni i år kun et mulehår fra at runde 3 millioner.

Den store fremgang i beskæftigelsen har kun været mulig, fordi der i samme periode er sket en stor indstrømning af personer med udenlandsk statsborgerskab til det danske arbejdsmarked. Det betyder, at udlændinge i dag udgør mere end 12 pct. af den samlede beskæftigelse.

Med fremgangen i beskæftigelsen er det samtidig lykkes at fastholde ledigheden på et meget lavt niveau, ligesom mange virksomheder især indenfor serviceindustrien fortsat melder om mangel på arbejdskraft som en produktionsbegrænsende faktor. Vi vurderer dog, at arbejdsløsheden kommer til at stige moderat frem mod slutningen af næste år som reaktion på den generelt lavere økonomiske aktivitet. Selv med den ventede stigning i arbejdsløsheden til omkring 3,3 pct. vil niveauet fortsat være meget lavt set i en historisk sammenhæng.

Efter topppen på godt 10 pct. i oktober 2022 har inflationen været støt aftagende, så den i juli i år nåede ned på 3,1 pct. Nedgangen skyldes primært det store fald i energipriserne. Det gælder især for prisen på el og gas, der er omkring 30 pct. lavere sammenlignet med for ét år siden. Også priserne på mange varer er bremset op som reaktion på lavere råvarer, fragtomkostninger og en begrænset efterspørgsel. Det betød, at varepriserne i juli lå marginalt lavere end i samme måned sidste år. Det var første gang siden 2020, at vareinflationen var negativ.

Til genglæd fortsætter servicepriserne med at stige relativt kraftigt. Det er bl.a. en reaktion på, at serviceindustrien traditionelt er meget arbejdskraftintensiv og derfor også meget påvirkelig af den højere lønstigningstakt. Samtidig er forbrugernes efterspørgsel efter serviceydelser fortsat høj, hvilket også er med til at presse inflationen højere.

Vi forventer, at den gennemsnitlige inflation i år vil lande på 4,0 pct., primært som følge af de høje niveauer i starten af året. Til næste år venter vi, den aftager til 2,3 pct., da især udviklingen i varepriserne ventes at trække den samlede prisstigningstakt lavere. Det skal dog understreges, at prognosen er forbundet med stor usikkerhed, da den er meget afhængig af udviklingen navnlig energipriserne.

Den lavere inflation kommer samtidig med, at lønstigningstakten er på vej op. Med forårets overenskomstaftaler er der udsigt til, at lønningerne i den private sektor vil vokse med ca. 3,7 pct. i år og godt 4,5 pct. til næste år. Det gælder også for ansatte i den offentlige sektor, hvor der skal afholdes overenskomstforhandlinger i starten af næste år. På det danske arbejdsmarked er der en lang tradition for, at lønsætningen i den offentlige sektor i store træk følger udviklingen i den private sektor. Derfor ventes lønudviklingen i den offentlige sektor i vid udstrækning at følge det private arbejdsmarked – omend med en vis forsinkelse givet forskydningerne i overenskomstperioderne.

Kombinationen af den rekordhøje beskæftigelse og et lavt udbud af boliger til salg har noget overaskende betydet, at handelspriserne igen er begyndt at stige. Det lave antal boliger til salg kommer efter flere år med meget høj handelsaktivitet. I prognosen forventer vi, at priserne på énfamiliehuse stiger lidt yderligere hen over sommeren. Det vil dog ikke være nok til at forhindre, at de gennemsnitlige salgspriser i år vil ligge godt 2 pct. lavere i forhold til året forinden.

Vi forventer, at en normalisering af udbuddet af boliger til salg og fortsat høje finansieringsomkostninger vil betyde, at salgspriserne kommer til at bevæge sig sidelæns igennem 2024. Der er dog en ikke ubetydelig risiko for, at priserne igen begynder at falde i takt med, at stadig flere bliver påvirket af de markant højere renter. Ind i 2025 ventes priserne igen at kravle lidt højere, så de ved indgangen til 2026 vil nå op på samme niveau som i starten af 2022. Korrigeret for inflation vil de reale boligpriser dog fortsat ligge omkring 15 pct. lavere sammenlignet med starten af 2022.

I 2022 var der et overskud på den offentlige saldo på 3,3 pct. af BNP. Det var sjette år i træk med positive tal på de offentlige finanser, og Danmark har siden 2019 været det medlemsland i EU med det største overskud målt i forhold til BNP. De løbende overskud har samtidig betydet, at statens bruttogæld er faldet til under 30 pct. af BNP. Det er et historisk lavt niveau, når der ses bort fra en kort periode i tiden op til finanskrisen i 2007-2008.

Over de kommende år ventes der fortsat at være overskud på de offentlige finanser. Det vil dog med stor sandsynlighed blive mindre, da bl.a. indtægterne fra pensionsafkastskatten må forventes at blive reduceret. Samtidig vil de offentlige budgetter i både 2023 og 2024 blive påvirket af tilbagebetalingen til boligejere, der i perioden fra 2011-2020 har betalt for meget i boligskatter.

Siden sommeren 2022 har Den Europæiske Centralbank forhøjet styringsrenten med samlet 4,25 procentpoint. Denne kraftige opstramning af pengepolitikken er dog kun delvist blevet repliceret af Nationalbanken. Det skyldes bl.a. det historisk store overskud på betalingsbalancen, der har øget efterspørgslen efter kroner hos danske virksomheder. For at modvirke presset på kronen har Nationalbanken af flere omgange måtte udvide renteforskellen, så den ledende rente nu er 0,4 procentpoint lavere end i euroområdet. Udvidelsen af renteforskellen har mindsket presset for en stærkere dansk krone.

I vores hovedscenario forventer vi, at der ikke kommer flere renteforhøjelser fra hverken ECB eller Nationalbanken i denne omgang. Dog ventes de første rentenedsættelser først at komme omkring midten af næste år. Det ventes at fastholde de korte danske renter omkring det nuværende niveau frem mod årsskiftet.

Læs mere i Nordea Economic Outlook.

Sector insights

Læs om, hvordan den nordiske landbrugssektor tilpasser sig for at imødekomme miljømæssige udfordringer gennem regulering, banebrydende teknologier og skiftende forbrugertendenser. ESG-senioranalytiker Torkild Dalgaard beskriver de vigtigste drivkræfter, der former fremtiden for bæredygtig fødevareproduktion i og udenfor regionen.

Læs mere

Bæredygtig finansiering

Den danske stat har taget et vigtigt skridt indenfor bæredygtig finansiering med udstedelsen af den første grønne statsobligation under EU’s nye standard for grønne obligationer – European Green Bond Standard (EuGBS). Nordea spillede en vigtig rolle i udstedelsen.

Læs mere

Economic Outlook

Den tidligere så højtflyvende danske økonomi har fået stækket sine vinger – både i forbindelse med en stor nedjustering af de historiske væksttal og en nedgang i industriproduktionen indenfor blandt andet medicinalindustrien. Trods den manglende flyvehøjde er dansk økonomi dog fortsat meget velpolstret.

Læs mere