Talouden ilmiöiden takana

Finanssimaailma-blogi käsittelee ajankohtaisia talouden ja markkinoiden tietoja, ilmiöitä ja uutisia. Tältä sivulta löydät tuoreimmat Nordean ekonomistien, analyytikoiden ja muiden asiantuntijoiden kirjoitukset.

Jan von Gerich

Nopeasti nouseva korkotaso ei ole otollisin ympäristö valtioille hakea suuria määriä rahoitusta markkinoilta. Paineet valtionlainamarkkinoilla voivat kasvaa ripeästikin, jos EKP lähtee taistelemaan valtioiden tukitoimia vastaan suurin koronnostoin.

Mitä tapahtuu, kun vanhalla autolla painetaan kaasua ja jarrua samanaikaisesti? Auto tuskin tykkää hyvää, ja ainakin kovemmassa vauhdissa onnettomuusriski kasvaa. Finanssi- ja rahapolitiikan koordinaatiossa ollaan hieman samassa tilanteessa. EKP on kehottanut valtioita tilapäisiin ja vain haavoittuvaisimpiin kotitalouksiin ja yrityksiin kohdistuviin tukitoimiin energiakriisin keskellä, jotta finanssipoliittiset tukitoimet eivät vauhdittaisi inflaatiota entisestään ja julkiset velat pysyisivät kestävällä polulla. Valtioiden jo nyt ilmoittamilla tukitoimilla on kuitenkin selviä vaikeuksia mahtua tähän keskuspankin viitoittamaan muottiin.

Tukitoimia miljardikaupalla – kustannukset voivat ylittää hyödyt

Ajatuspaja Bruegel on arvoinut, että syyskuun 2021 ja 2022 välissä kaikki suurimmat euromaat olivat allokoineet energiakriisin vaikutusten torjuntaan summan, joka vastaa n. kolmea prosenttia maiden bruttokansantuotteesta. Suomelle tämä summa oli selvästi pienempi, mutta mittakaavaa auttaa hahmottamaan se, että Suomen tapauksesta 3% BKT:sta olisi n. 8 miljardia euroa. Ja tämä ei varmasti ole lopullinen lasku. Esimerkiksi euroalueen suurin talous Saksa kertoi viime kuun lopulla 200 miljardin euron uudella velalla rahoitettavasta tukipaketista kotitalouksien ja yritysten tueksi.

On helppo ymmärtää valtioiden halua tukea kotitalouksia ja yrityksiä energiakriisin keskellä, ja kohdennetuille toimille onkin hyvät perusteet. Laajempien toimien hyöty voi silti jäädä laihaksi lohduksi, jonka hinta pitää kuitenkin maksaa. Jos keskuspankki näkee finanssipoliittisten tukitoimien lisäävän inflaatiopaineita ja kompensoi taloutta tukevan vaikutuksen suuremmilla koronnostoilla, nettovaikutus taloudelle voi jäädä rajalliseksi. Tukitoimien hintana olisi kuitenkin edellistä velkaantuneemmat valtiot ja korkeammat korot. Lisäksi huonosti suunnitellut tukitoimet voivat pidentää ja pahentaa energiakriisiä, jos tukitoimet vaikuttavat loppukäyttäjien haluun säästää energiaa tai tuottajien haluun tehdä uusia investointeja.

Kaikilla mailla ei rahkeita suurten tukipakettien rahoittamiseen

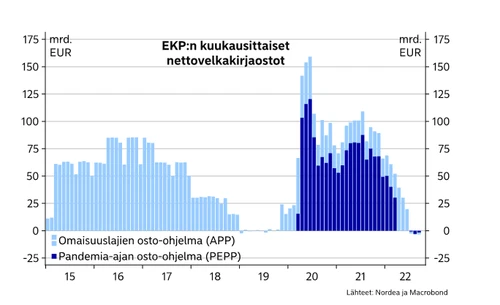

Nykyinen markkinaympäristö ei myöskään ole välttämättä kovin suotuisa valtioiden velkakestävyyksien testille. Valtionlainakorot ovat nousseet selvästi viimeisen vuoden aikana ja ovat edelleen nousu-uralla, EKP on lopettanut nettomääräiset valtionlainaostonsa ja keskustelut keskuspankin omistuksien jonkinlaisesta alasajostakin ovat alkamassa. Saksan julkinen talous ja velkakirjamarkkinat kestävät todennäköisesti myös suuret tukipaketit, mutta samaa ei voi sanoa esimerkiksi Italiasta tai monesta muusta euromaasta.

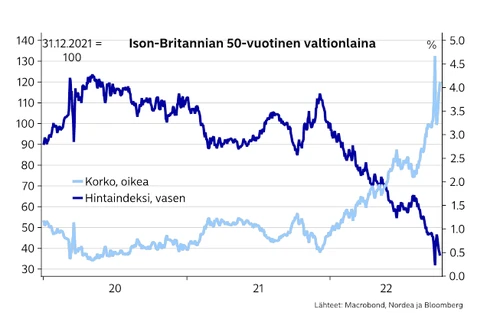

Ison-Britannian valtionlainamarkkina ajautui viime kuussa kriisiin, kun maan hallitus kertoi isoista uudella velalla rahoitettavista veronalennuksista. Tilanne kehittyi nopeasti niin pahaksi, että keskuspankin piti rientää apuun ja brittihallituksen peruuttaa suunnitelmistaan. Keskuspankki kuitenkin vain rauhoitti pahimman paniikin ja aikoo jatkaa rahapolitiikan kiristämistään. Ison-Britannian valtionlainakorot ovatkin nousseet taas viimeisen viikon aikana.

Ei olekaan lainkaan selvää, että rahoitusmarkkinoilta löytyisi riittävästi halukkaita sijoittajia rahoittamaan uudet mittavat valtioiden tukipaketit – ainakaan nykyisillä korkotasoilla. Esimerkiksi Italian 10-vuotinen valtionlainakorko lähentelee jo viiden prosentin tasoa. Hieman yksinkertaistaen voisi ajatella, että pidemmällä tähtäimellä viiden prosentin korkotaso vaatisi kahden prosentin inflaatio-oletuksella kolmen prosentin reaalikasvua tai ylijäämäistä valtiontaloutta ennen korkomaksuja, jotta velka olisi kestävällä uralla. Italian reaalikasvu on ollut euroaikana vuositasolla keskimäärin vain hieman plussan puolella, tosin julkinen tasapaino ennen korkomenoja on ollut jonkin verran positiivinen. Joka tapauksessa jo nykyiset pitkien korkojen tasot ovat haastavia Italialle pidemmälle katsottaessa.

Huolten kasvaessa korot voivat nousta nopeastikin

Vielä ei voida puhua mistään valtionlainamarkkinoiden kriisistä, mutta paineet ovat kasvamassa, kun EKP jatkaa rahapolitiikan kiristämistä ja valtioiden uudet tukitoimet lisäävät rahoitustarpeita. Esimerkiksi Italian 10-vuotisen valtionlainan korkoero Saksan vastaavaan on noussut korkeimmilleen sitten koronakevään 2020 – 10-vuotinen valtionlainakorko on viimeksi ollut näin korkealla vuonna 2013. Euroalueen velkakriisin huipuissa vuosina 2011-12 korkoero oli toki yli tuplat nykytasoon verrattuna, mutta huolten kasvaessa korot voivat markkinoilla nousta nopeastikin.

Keskuspankilla on toki uusikin työkalu valtionlainamarkkinoiden kriisien hallintaan, mutta jos markkinat herpaantuvat sellaisten tukipakettien rahoitushuolten takia, joita EKP ei pidä perusteltuna, halu käyttää uutta työkalua lienee rajallinen ainakin etupainotteisesti.

Korkomarkkinoilla on yleisesti nähty viimeisen puolen vuoden aikana rajumpia liikkeitä kuin kertaakaan aiemmin euroaikana. Valtionlainamarkkinoiden pahin vuoristorata saattaa olla vielä edessä.

Italian 10-vuotinen valtionlainakorko lähentelee jo viittä prosenttia

EKP:n nettovelkakirjaostoista ei enää tukea

Pitkien valtionlainojen hinnat romahtaneet korkojen noustessa

Finanssimaailma-blogi käsittelee ajankohtaisia talouden ja markkinoiden tietoja, ilmiöitä ja uutisia. Tältä sivulta löydät tuoreimmat Nordean ekonomistien, analyytikoiden ja muiden asiantuntijoiden kirjoitukset.

Blogi

Suomen asuntomarkkina toimii hyvin, vaikka julkisen keskustelun perusteella ei aina siltä tunnukaan. Kotitalouksien ostovoimaa ja uskoa omaan talouteen täytyy kuitenkin vahvistaa. Tässä hallitus voisi entistä enemmän auttaa kotitalouksia vastuullisilla päätöksillään – ja useimmiten täysin ilmaiseksi.

Lue lisää

Blogi

Jatkuvasta muutoksesta on tullut poikkeuksen sijaan arkipäivää, kun rahoitusmarkkinoiden häiriöt ja talousshokit ovat yleistyneet. Mitä tämä tarkoittaa sijoittajalle?

Lue lisää

Markkinat ja sijoittaminen

Euroopan laajuinen kryptovaluuttoja koskeva sääntely-ympäristö on kehittynyt viime vuosina nopeasti ja samalla virtuaali- ja kryptovaluuttojen kysyntä on kasvanut Pohjoismaissa. Nordea on siksi päättänyt antaa asiakkailleen mahdollisuuden käydä kauppaa Bitcoinin hintakehitystä seuraavalla tuotteella Nordean kaupankäyntialustoilla.

Lue lisää