- Navn:

- Kjetil Olsen

- Tittel:

- Sjeføkonom, Norge, Nordea

Kjetil Olsen

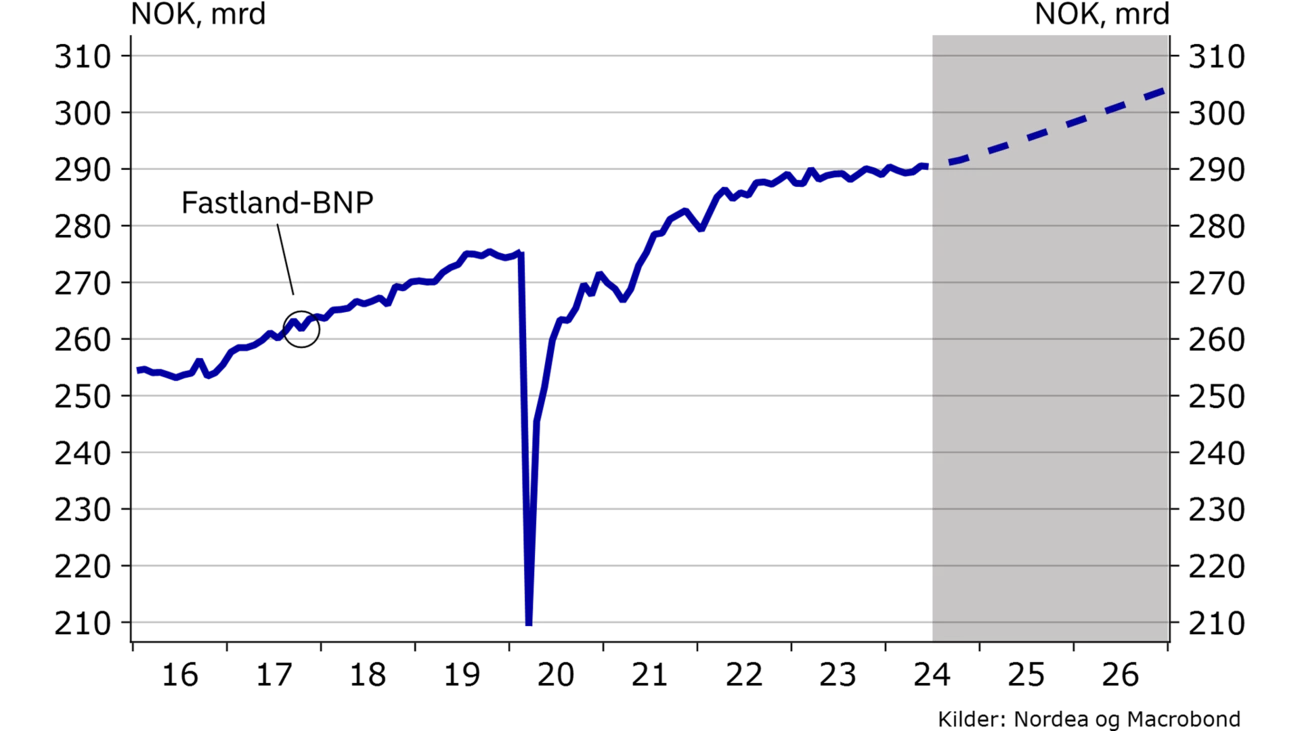

Høy lønnsvekst, lavere prisvekst og en rente som har sluttet å stige, gjør at husholdningenes kjøpekraft nå øker ganske mye. Samtidig kan økte boligpriser og nyboligsalg bety at boligbyggingen er nær bunnen. Sammen med økte petroleumsinvesteringer, høy lønnsomhet i eksportnæringen og ikke minst en solid økning i den offentlige pengebruken, vil veksten i norsk økonomi ta seg opp og arbeidsledigheten holde seg nokså stabil framover.

Kraftig fall i boliginvesteringene og en nedadgående trend i det private forbruket har gitt laber vekst siden starten av fjoråret. Andre forhold har likevel sørget for at aktiviteten i norsk økonomi samlet sett har vært på plussiden.

Ett slikt forhold er petroleumsinvesteringene som har fått et solid løft i kjølvannet av skattepakken gitt under pandemien. Et annet forhold er eksportnæringen inklusive turisme som har sett sin konkurransekraft betydelig bedret av den svake krona. Et tredje forhold er en kraftig stimulans fra høyere oljepengebruk over offentlige budsjetter. Beregninger indikerer at budsjettpolitikken gir en positiv effekt på veksten i BNP for Fastlands-Norge på om lag 1-1½ prosentpoeng i år.

Vi vet at investeringsaktiviteten på sokkelen vil holde seg høy i flere år. Vi vet også at lønnsomheten i eksportnæringen vil være svært god selv om krona skulle styrke seg noe. Det vil sørge for god aktivitet også her i lang tid. I tillegg vet vi at oljefondet har steget kraftig i verdi også i år, noe som gir Regjeringen et betydelig rom for å øke oljepengebruken ytterligere. Vi kan derfor regne med drahjelp fra de samme tre forholdene også fremover. Det betyr at veksten i økonomien vil svinge opp dersom det private forbruket løfter seg og bare fallet i boligbyggingen avtar. Vi tror det er akkurat det som er i ferd med å skje. Norges Banks regionale nettverk gir støtte til et noe mer optimistisk vekstbilde framover.

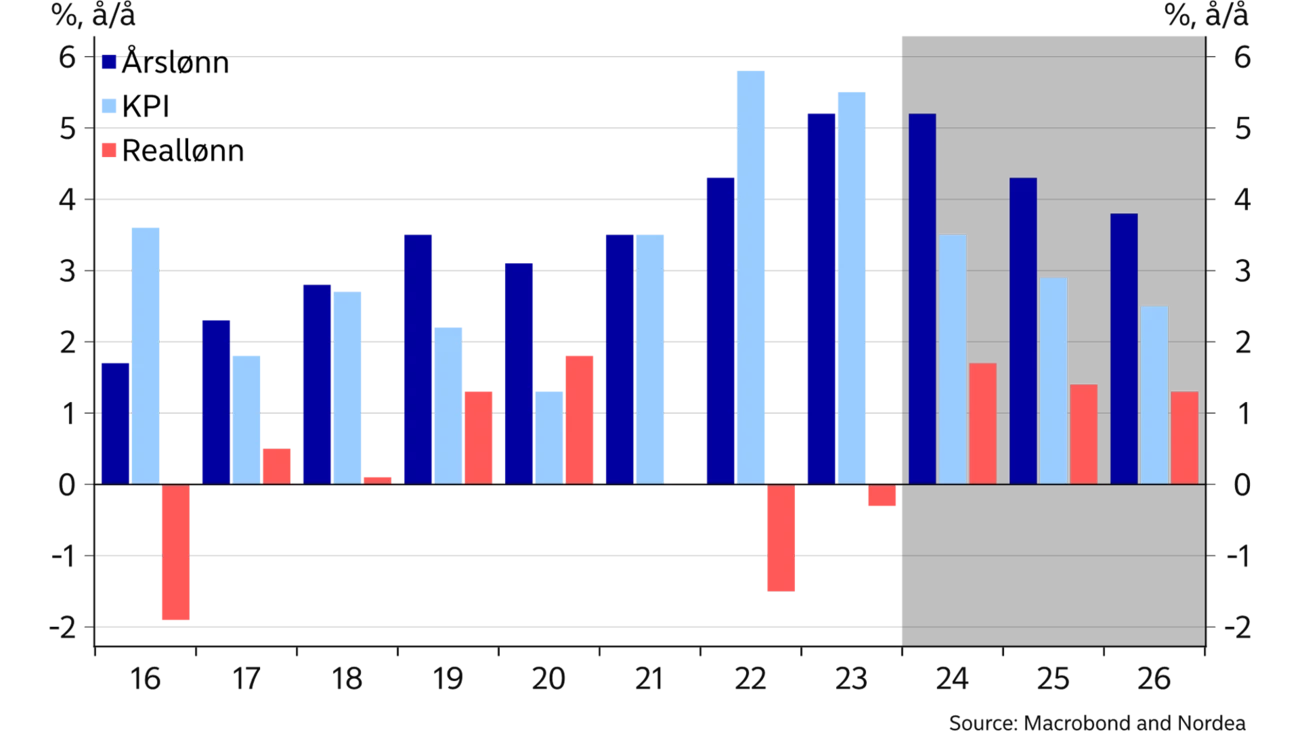

Det er gode grunner til å tro på vekst i husholdningenes forbruk fremover. For andre året på rad får den gjennomsnittlige arbeidstakeren en årslønnsvekst på over 5%. I løpet av sommeren er tolvmånedersveksten i den samlede konsumprisveksten kom-met ned under 3%. Etter flere år med fall i reallønningene opplever de fleste dermed at kjøpekraften nå stiger, selv uten rentekutt. Bare det at renten står i ro vil gi en romsligere familieøkonomi for de med gjeld fordi låneutgiftene, som for de med mye gjeld utgjør en ganske stor andel av de samlede utgiftene, står stille. Ved uendret forbruk vil de samlede utgiftene for en familie med gjeld derfor typisk vokse mindre enn det konsumprisene gjør. De med gjeld vil derfor få en enda større vekst i kjøpekraften, det vil si det de reelt har å rutte med etter skatt og lånekostnader, enn det reallønnsveksten alene skulle tilsi.

Neste år venter vi at Norges Bank senker styringsrenten forsiktig. Samtidig har vi god tro på at lønnsveksten også framover vil lande et stykke over prisveksten, som gradvis vil komme ned. Kjøpekraften til norske husholdninger vil derfor øke videre og privat forbruk vil bli en viktig vekstdriver for norsk økonomi i tiden som kommer.

| 2023 | 2024E | 2025E | 2026E | |

| BNP Fastland, % å/å | 0,7 | 0,7 | 1,6 | 2,0 |

| Privat konsum, % å/å | -0,8 | 1,1 | 2,6 | 2,6 |

| Kjerneinflasjon (KPI-JAE), % å/å | 6,2 | 3,9 | 3,1 | 2,5 |

| Årslønn, % å/å | 5,3 | 5,2 | 4,3 | 3,8 |

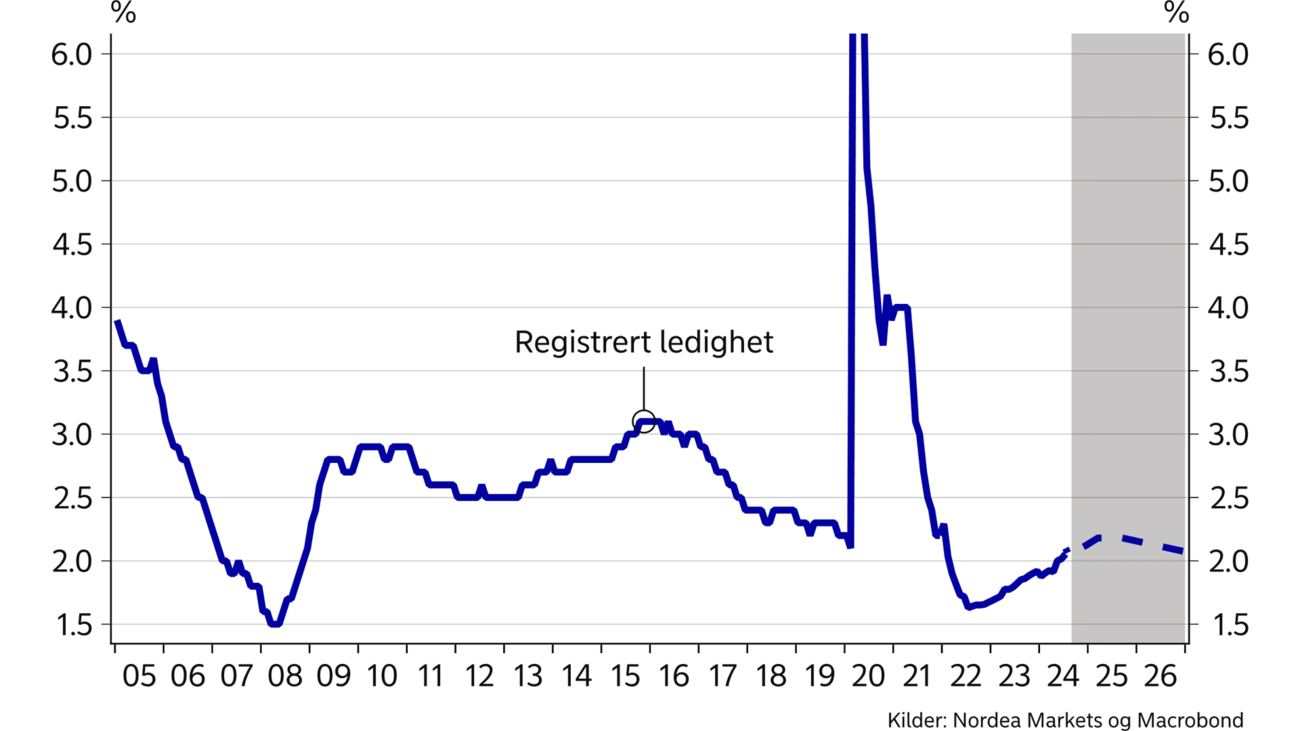

| Registrert arbeidsledighet, % | 1,8 | 2,0 | 2,2 | 2,1 |

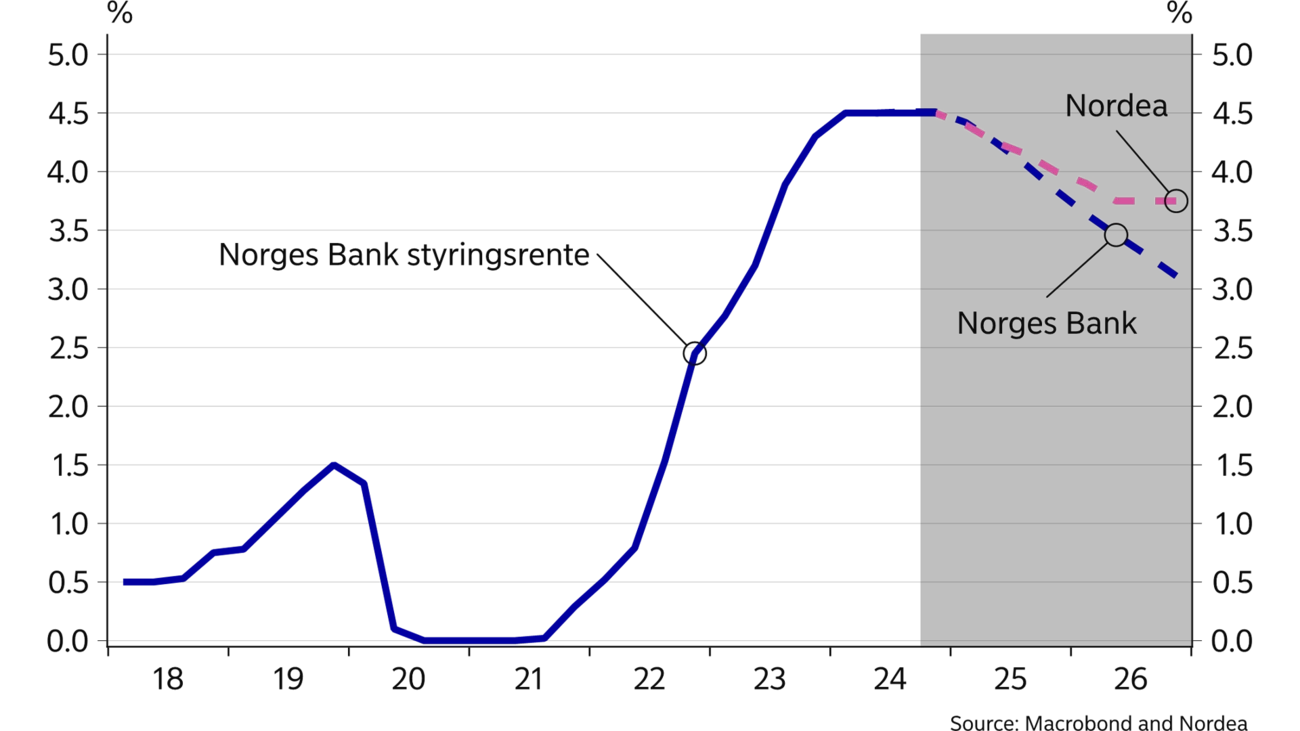

| Styringsrente (årsslutt) | 4,50 | 4,50 | 4,00 | 3,75 |

| EUR/NOK (årsslutt) | 11,20 | 11,75 | 11,00 | 10,75 |

Den registrerte arbeidsledigheten har steget noe fra bunnen på 1,6% sommeren 2022 til 2,0% nå i august. Økningen utgjør rundt 13 000 personer. Rundt en tredel av denne økningen kan trolig relateres til det kraftige fallet i boligbyggingen. Svakheten vil har sett i byggebransjen vil trolig fortsette en stund, men med økende bruktboligpriser og flere nyboligsalg vil også denne bransjen kunne se litt mindre mørkt på utsiktene. Samtidig er det fortsatt mange ledige stillinger innenfor bygg- og anleggsektoren samlet. De som har blitt ledige i bransjen har derfor muligheter til å skaffe seg en ny i samme bransje. I sum kan disse forholdene peke i retning av at økningen i ledighet innenfor byggebransjen vil avta og etter hvert stoppe opp. En videre økning i bruktboligprisene vil trolig hjelpe. Vi ser for oss en boligprisvekst rundt den nominelle lønnsveksten i år og trolig sterkere prisvekst enn lønnsvekst neste år når styringsrenten mest trolig blir satt litt ned.

En annen tredel av oppgangen i ledigheten skyldes at ukrainske flyktninger melder seg som ledige for å kunne fortsette å motta velferdsytelser. Det er nå 4700 registrert ledige ukrainere, uten disse ville ledigheten fortsatt ha vært på 1,8-1,9%. Det er vanskelig å vite hvor mange flere ukrainere som kommer til å registrere seg som ledige framover. Det er fortsatt svært mange ledige stillinger men selv om mange ukrainere har kompetansen som kunne passet, gjør språkproblemer og norske kompetansekrav det vanskelig for dem å komme i arbeid raskt. Vi kan derfor ikke utelukke at den registrerte ledigheten stiger noe mer enn vi nå anslår. En eventuelt videre oppgang i ledighet som følge av dette har imidlertid lite med etterspørselen etter arbeidskraft eller utviklingen i norsk økonomi å gjøre.

Med utsikter til at veksten i norsk økonomi nokså raskt er på vei opp til trendvekst ser vi bare for oss en svært moderat økning i ledigheten og at den vil holde seg på et lavt nivå framover.

Den underliggende prisveksten korrigert for energipriser og avgifter har kommet mye ned fra toppen for rundt ett år siden. I juli var tolvmånedersveksten 3,3% mot 7% i juni i fjor. Det er særlig et kraftig fall i prisveksten på importerte konsumvarer som har bidratt, men også prisveksten på norskproduserte varer og tjenester har kommet ned selv om den fortsatt ligger over 4%. Trolig er mye av den «lette» jobben med å få inflasjonen ned bak oss. Internasjonale vare- og råvarepriser har falt tidels mye fra toppen og gitt en betydelig negativ impuls. Med mer stabile råvarepriser vil denne negative impulsen etterhvert forsvinne og da blir hjemlige forhold, som lønnsvekst og kronekurs, avgjørende. Med høy lønnsvekst vil det ta tid før prisveksten er i nærheten av inflasjonsmålet til Norges Bank på 2% med mindre vi får en betydelig styrking av kronen.

Det er grunn til å spørre om norsk økonomi trenger særlig mange rentekutt.

Etter to år med en lønnsvekst i overkant av 5%, det høyeste på over 15 år, er det utsikter til at også lønnsveksten gradvis kommer ned men at den forblir nokså høy. Arbeidstakerne tar utgangspunkt i utsiktene for den samlede prisveksten det kommende året og forhandler om reallønnsutviklingen. Med lavere prisvekst trenger en et mindre nominelt tillegg for å få til samme reallønnsutvikling. Men arbeidstakerne ser også hen til utviklingen i lønnsomheten i det eksportrettede frontfaget og til sysselsettingen. Den svake krona har gitt svært god lønnsomhet i frontfaget. Krav om en mer rimelig fordeling av overskuddene kan gi høyere reallønnsvekst enn vi har sett de siste årene. Fortsatt lav ledighet gir også arbeidstakerne god forhandlingsmakt. Med en prisvekst neste år rundt 3% ser vi for oss en lønnsvekst noe over 4%. I 2026 kan lønns- og prisveksten komme ytterligere noe ned. Med beskjeden vekst i produktiviteten vil det imidlertid ta tid før lønnsveksten er nede på nivåer som er konsistent med en prisvekst på 2%.

Kronekursen har på ny svekket seg gjennom sommeren. De urolige markedsforholdene ute må ta mye av skylda. Mens det tidligere har vært en tendens til at krona styrket seg når renteforventningene ute falt, fikk vi denne gangen en svakere krone. Det illustrerer at det ikke er likegyldig hvorfor renteforventningene ute faller. Er det først og fremst lavere inflasjon og fortsatt grei utvikling i økonomiene, vil krona typisk styrke seg. Er det derimot økt frykt for nedgangstider med tilhørende aksjefall, vil krona typisk svekke seg. Utviklingen i og forventningene til den amerikanske økonomien og rentesettingen der er særlig viktig.

Når vi fremover tror på en litt sterkere krone er det blant annet fordi vi mener resesjonsfrykten i USA er overdrevet. Likevel tror vi den amerikanske sentral-banken gradvis vil begynne å sette ned renta fra september fordi prisveksten ser ut til å ha kommet langt nok ned for Fed. Lavere renter ute i et slik scenario vil kunne støtte krona hvis Norges Bank samtidig venter med rentekutt her hjemme.

Samtidig må vi erkjenne at utviklingen i kronekursen framover som vanlig er usikker. Fornyet uro i de internasjonale finansmarkedene kan fort gi en kortvarig svekkelse av krona. Vårt grunnsyn er likevel at vi på sikt kommer til å få en litt sterkere krone.

Norges Bank signaliserte i juni at styringsrenten mest sannsynlig kom til å bli liggende på 4,5% ut 2024 og at de først i mars neste år ville begynne å senke renta gradvis. Den siste renteprognosen fra sentralbanken viste en styringsrente ned mot 3,75% ved utgangen av 2025 og 3% ved utgangen av 2026.

Selv om prisveksten her hjemme har vært litt lavere enn Norges Bank har lagt til grunn tror vi fortsatt Norges Bank vil drøye med rentekuttene til over nyttår. Svekkelsen av krona vi har sett vil bidra til at prisveksten 6-9 måneder ned i løypa ikke nødvendigvis blir så mye lavere enn tidligere antatt.

Vårt grunnsyn er at vi på sikt kommer til å få en litt sterkere krone.

Utviklingen i kronekursen vil trolig bli avgjørende for hvilket handlingsrom Norges Bank får i rentesettingen. Samtidig vil signalene Norges Bank gir om renteutsiktene påvirke kronekursen. Vi tror derfor Norges Bank heller vil avvente første rentekutt enn å fremskynde det nettopp fordi signaler om tidlige rentekutt også her hjemme kan gi en svakere krone.

Hvis Norges Bank holder renten uendret en god stund etter at utenlandske sentralbanker kutter vil vi kunne se en sterkere krone som igjen kan gi lavere pris- og lønnsvekst. Dette kan i sin tur gi Norges Bank det handlingsrommet de trenger for å senke renta noe. Vi tror Norges Bank kutter styringsrenta to ganger neste år til 4% og videre ned til 3,75% i 2026. Det er en god del høyere enn Norges Banks prognose og markedets forventninger. Det er viktig å huske at Norges Bank har signalisert rentekutt framover, ikke fordi de tror prisveksten kommer til å bli for lav, snarere tvert imot, men fordi de tror at en rente nær dagens nivå etter hvert vil bidra til for høy arbeidsledighet. De mener med andre ord at dagens rentenivå virker kraftig innstrammende og er betydelig høyere enn et naturlig/nøytralt nivå.

Får vi rett i vår prognose om at veksten i norsk økonomi er på vei opp er det en ganske god indikasjon på at dagens rentenivå kanskje ikke er så veldig mye høyere enn det nivået på renta som verken stimulerer eller strammer inn. Med en prisvekst godt over 2% lenge, fortsatt lav ledighet, en vekst i norsk økonomi som er på vei opp, stigende boligpriser, høy lønnsvekst og en svak krone er det i hvert fall grunn til å spørre om norsk økonomi trenger særlig mange rentekutt.

Podcast

Kan vi stole på at Fed forblir politisk uavhengig? Trump ønsker lavere renter men det skal mye til for at administrasjonen får full kontroll over Fed og rentebeslutningene. Det finnes imidlertid grader av uavhengighet og ulike scenarioer er mulige. Tilliten og dollaren kan bli ytterligere svekket. Kjetil Olsen og Ole Håkon Eek-nielsen diskuterer også Norges Banks beslutning om å holde renten i ro. De har ikke hastverk med å redusere renten ytterligere.

Les mer

Sector insights

Kunstig intelligens transformerer den nordiske energisektoren og driver effektivitet fra produksjon til forbruk. Vi utforsker AI’s innvirkning og Lyses tilnærming til ansvarlig implementering for smartere og renere energisystemer.

Les mer

Podcast

Både Norges Bank og Fed kuttet renta i forrige uke. Norges Bank var i tvil men kuttet likevel, og innrømmet langt på vei at behovet ikke var særlig stort. Vi er styrket i troen på at vi har det siste rentekuttet bak oss og mener at utfallsrommet framover er nokså balansert og ganske lite.

Les mer