- Navn:

- Kjetil Olsen

- Tittel:

- Nordea Chief Economist, Norway

Siden findes desværre ikke på dansk

Bliv på siden | Fortsæt til en relateret side på danskUsikkerheten om den økonomiske utviklingen er større enn på lenge. Høy prisvekst og økte renter gjør at det blir trangere tider for norske husholdninger. Utslagene i det private forbruket blir dempet av lavere sparing og at det er kommet langt flere i lønnet arbeid. Arbeidsledigheten kan komme til å stige noe men trolig fortsatt holde seg på et svært lavt nivå.

Konsumprisene stiger nå kraftig og mer enn de har gjort på flere tiår. Prisoppgangen har vært særlig markert på strøm, drivstoff og mat, men også prisene på veldig mange andre varer og også tjenester stiger nå mer enn vi har sett på lenge. Økte priser gir lavere kjøpekraft for husholdningene. Selv med omfattende strømstøtte til husholdningene ser det ut til at konsumprisene vil stige med nærmere 6 % fra i fjor til i år. Det er langt høyere enn rammen for lønnsveksten på 3,7 % som ble avtalt mellom partene i arbeidslivet i våres. Selv om lønningene samlet ser ut til å vokse noe mer enn dette i år som følge av lønnsglidning ute i bedriftene, gir utviklingen en strammere økonomi for de fleste. I tillegg øker nå Norges Bank styringsrenten raskt. Det gir et ytterligere innhogg i privatøkonomien til alle med gjeld. Norske husholdninger har økt gjelden mye over lang tid og er dermed særlig utsatt for høyere renter.

I en egen utdyping illustrerer vi utslagene i familieøkonomien for tre tenkte familier med nokså vanlig inntekt men med ulik grad av gjeld. For en familie med fem ganger inntekt i gjeld kan den disponible realinntekten falle med over 8 % i løpet av 2022. Det er derfor ikke så rart at forventningsundersøkelser viser at husholdningene aldri før har vært mer pessimistiske på vegne av egen økonomi det neste året.

Fallet i kjøpekraften mange nå opplever og vil oppleve, må imidlertid settes i perspektiv. For familier med gjeld, vil fallet i kjøpekraft i år bare være marginalt større enn økningen i kjøpekraft de samme familiene fikk da renta ble kuttet til null under pandemien og ble værende der lenge. Samtidig medførte nedstengningen av samfunnet og reiserestriksjoner til at de fleste brukte mindre penger enn før. Mange opplevde dermed at privatøkonomien var svært romslig. Når vi nå skal tilbake til den privatøkonomien vi hadde før pandemien og litt til, kan det virke krevende for mange.

Sparingen i samfunnet økte kraftig under pandemien. Sparingen er på vei ned og bidrar til å holde det samlede forbruket bedre oppe enn det fallet i kjøpekraft mange nå opplever, skulle tilsi. Samtidig er det nå langt flere i lønnet arbeid enn for ett år siden. Det bidrar til å løfte inntektene for husholdningene som gruppe. Høyere lønnsvekst i gjennomsnitt enn frontfagsrammen trekker i samme retning. Vi ser likevel for oss en klar avdemping i forbruksveksten framover. Det vil bidra til å dempe veksten i norsk økonomi.

1 / NORGE: MAKROØKONOMISKE INDIKATORER

|

|

2020 |

2021 |

2022E |

2023E |

2024E |

|

Fastlands-BNP |

-2,3 |

4,1 |

3,2 |

1,0 |

1,3 |

|

Husholdningenes konsum |

-6,6 |

4,9 |

6,6 |

1,0 |

1,0 |

|

Underliggende inflasjon (KPI-JAE), % y/y |

3,0 |

1,7 |

3,8 |

4,0 |

3,0 |

|

Årslønn |

3,1 |

3,5 |

4,5 |

5,0 |

4,0 |

|

Registrert arbeidsledighetsrate, %, |

5,0 |

3,1 |

1,8 |

1,8 |

2,1 |

|

Styringsrenten (slutten av året) |

0,00 |

0,50 |

2,75 |

3,25 |

3,25 |

|

EUR/NOK (slutten av året) |

10,47 |

10,03 |

10,50 |

9,60 |

9,30 |

Det er også en ny hverdag for bedriftene, som i tillegg til kapasitetbeskrankinger, økte priser på innsatsvarer, forsyningsproblemer og mangel på arbeidskraft, må legge til høye strømutgifter som en bekymring. Høy kostnadsvekst skaper usikkerhet og kan gjøre at prosjekter blir utsatt.

Med lavere vekst i etterspørselen både hjemme og ute framover kan også lønnsomheten bli mer presset. Begge deler kan gi et svakere investeringsbilde blant fastlandsbedriftene framover.

Samtidig bidrar trolig utfordringene i energimarkedene både hjemme og ute til å fremskynde videreutvikling av norsk kraftforsyning og fornybarsektoren. En kraftig oppgang i petroleumsinvesteringene vil samtidig være en særegen norsk vekstdriver de neste årene. Høyere energi og petroleumsinvesteringer vil være en viktig vekstdriver for både norsk industri og norsk økonomi de neste par årene, og er en drivkraft som blir lite påvirket av rentehevingene, veksten internasjonalt og den økonomiske usikkerheten som rår i øyeblikket.

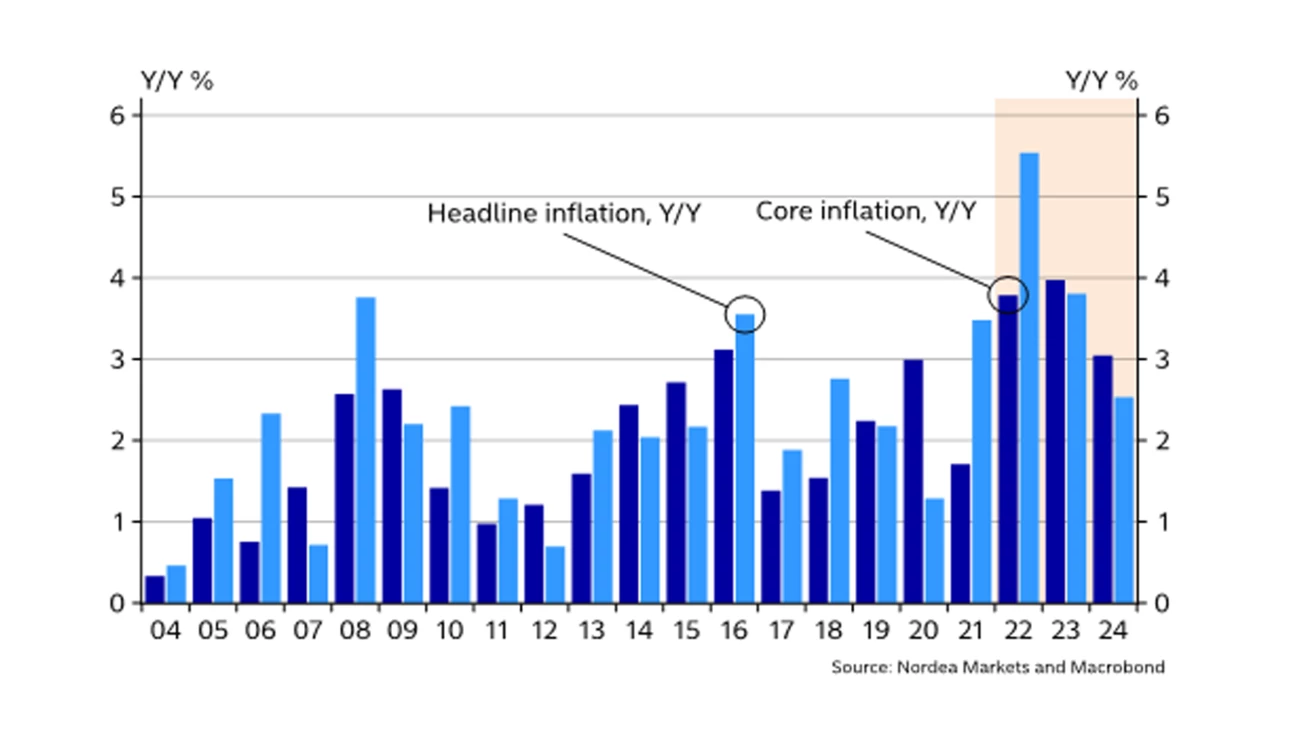

A / Høyere underliggende inflasjon

KPI og KPI-JAE, Å/Å %

Vi forventer høyere underliggende inflasjon framover, drevet opp av høyere lønnsvekst. Den samlede prisstigningen vil avta på grunn av baseeffekter.

B / Høyere renter

Nordea og Norges Bank, styringsrente og NIBOR

Norges Bank vil heve renten til 3,25% neste år.

Den registrerte ledigheten er nå på sitt laveste nivå siden 2008 og det er nærmere 2 ledige stillinger per registrert arbeidsledig. Det er fortsatt sterk kamp om arbeidskraften og vi har flere indikasjoner på at lønnsglidningen har tatt seg opp mer enn antatt. Vi tror fortsatt at den gjennomsnittlige årslønnsveksten i år til slutt havner rundt 4½%, klart høyere enn rammen avtalt i frontfaget (3,7%).

Neste års lønnsoppgjør vil bli ekstremt krevende. Arbeidstakerne har fått et langt dårligere oppgjør i år enn forutsatt i frontfagsrammen på grunn av klart høyere prisvekst enn ventet. Neste år vil det bli stilt krav om kompensasjon for reallønnsnedgangen i år. Samtidig er det utsikter til at veksten i KPI neste år vil ligge et sted mellom 3,5-4%. Det vil legge startpunktet for forhandlingene høyere enn på lenge. Samtidig er lønnsveksten blant våre handelspartnere på vei opp. Det vil også legge referansen for oppgjøret høyere. Vi tror heller ikke norsk økonomi i stort på noen som helst måte har møtt veggen før neste års lønnsoppgjør. Det vil fortsatt være mangel på arbeidskraft. Sist gang ledigheten var nede på dagens nivåer, endte lønnsveksten oppe på 6-tallet. Vi tror vi fort kan ende på en lønnsvekst på 5-tallet neste år. Det vil i så fall gi en oppgang i reallønnen og bidra til at forbruket holder seg oppe til tross for renteøkningene.

Inkluderer vi energiprisene, var den samlede prisveksten 6,8 prosent å/å i juli. Utenom kompensasjonsordningen på strøm ville vi sett tall for prisveksten nær 9 prosent. Effekten på 12-månedersprisveksten av de høye energiprisene vil fases ut mot slutten av året og inn i neste år som følge av baseeffekter. Vi legger til grunn at dagens strømstøtteordning blir forlenget så lenge strømprisene er rekordhøye, noe det kan se ut til at de vil forbli lenge.

Korrigert for energipriser og avgiftsendringer steg inflasjonen til 4,5 å/å i juli. Det er den høyeste målingen av underliggende inflasjon siden SSB begynte å beregne denne statistikken i 2001. Vi venter at den underliggende inflasjonen vil øke videre utover høsten og ser for oss en årsvekst over 5% å/å før utgangen av året. Den høye etterspørselen i norsk økonomi har gjort det lett for næringslivet å velte økte kostnader over i prisene. Selv om mange av drivkreftene kommer utenfra, ser vi nå en bred oppgang i prisveksten også på norske varer og tjenester. Samtidig bidrar økte lønnskostnader og husleier, rene innenlandske forhold, til høyere underliggende prisvekst. Får vi rett i våre lønnsanslag vil den underliggende inflasjonen holde seg langt over inflasjonsmålet til Norges Bank på 2% lenge.

Neste års lønnsoppgjør vil bli ekstremt krevende.

Norges Bank har fått mer hastverk med å øke styringsrenten i det siste. Lenge var mantraet at de skulle gå gradvis fram fordi de var usikre på virkningene av høyere renter. Det har nå blitt stilt i skyggen av den høye prisveksten. De er livredde for at den høye og økende inflasjonen skal gi en pris/lønns-spiral som gjør at inflasjonen fester seg på et altfor høyt nivå. Med presset vi nå har i norsk økonomi og i arbeidsmarkedet, mener vi frykten er rettmessig. Det vil ta tid, og en langt høyere rente enn i dag, for å bringe underliggende inflasjon ned mot målet på 2%.

Vi ser for oss en styringsrente på 2,75 % ved utgangen av 2022 og på 3,25% i løpet av neste år. Det er forenlig med en boliglånsrente rundt 4% ved utgangen av 2022 og rundt 4,5% i løpet av neste år. Vi mener risikoen rundt den anslåtte rentetoppen er balansert. Dersom arbeidsmarkedet holder seg stramt og lønns- og prisveksten blir høyere enn ventet kan Norges Bank etter hvert bli nødt å heve renten ytterligere. Vi kan heller ikke utelukke at økonomien bremser mer og raskere enn vi nå ser for oss og at prispresset avtar fortere. Det kan gi en rentetopp lavere enn 3,25%.

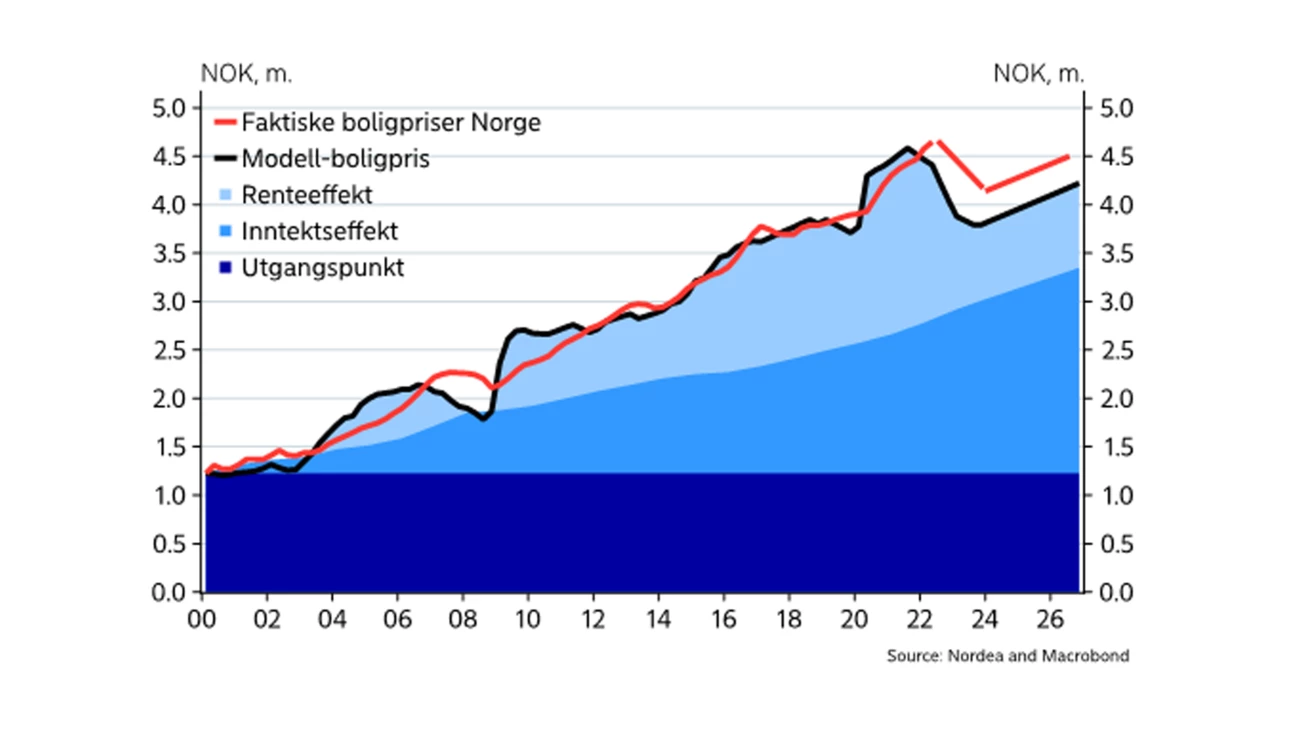

C / Kjøpekraften i boligmarkedet vil falle framover

Nordeas fundamentale boligprismodell, kr

Høyere renter vil redusere kjøpekraften i boligmarkedet, og bidra til noe lavere boligpriser framover.

D / Nye eksportrekorder framover

Olje og gasseksport, milliarder kroner per år

Stor økning i petroleumseksporten grunnet høye energipriser.

Boligprisene har steget mye så langt i år, til tross for at rentene er kommet noe opp fra det rekordlave nivået vi har hatt. Det tar tid før renteøkningene har en effekt på boligprisene. Prisene har også blitt løftet av at det så langt har vært noe færre boliger på markedet enn vanlig på grunn av den nye avhendingsloven. Nå ser vi imidlertid at mengden boliger lagt ut for salg har økt over fjorårets nivåer. Samtidig gjør en raskt økende rente at kjøpekraften i boligmarkedet også vil bli redusert ganske hurtig. Det vil bidra til en klar avkjøling i boligmarkedet framover. En boligprisnedgang på mellom 5 og 10 % fra dagen nivåer i løpet av det neste året virker for oss rimelig. En full stopp i boligmarkedet er imidlertid lite sannsynlig. Selv om arbeidsledigheten kommer noe opp vil den holde seg på et lavt nivå. Samtidig øker lønnsinntektene i nominelle termer. Boligprisfallet vil også dempes av at det har blitt dyrere å bygge nye boliger på grunn av høyere materialkostnader og at veksten i boligtilbudet vil avta.

Norsk petroleumseksport utgjorde rundt 830 milliarder kroner i 2021, rundt en dobling fra de siste årene. Så langt i år har Norge eksportert olje og gass for nærmere 910 milliarder kroner, avsluttet juli. Gitt den ekstreme situasjonen i europeiske energipriser, anslår vi at norsk petroleumseksport i 2022 vil bli rundt 2000 milliarder kroner. Petroleumseksporten anslås rundt 2100 milliarder kroner i 2023 og rundt 1500 milliarder kroner i 2024.

Den perfekte stormen i energimarkedet vil føre til en enorm gevinst for staten. I 2022 kan petroleumsinntekten ende på rundt 1400 milliarder kroner sammenlignet med statens siste prognose på 960 milliarder kroner. I 2023 kan inntektene stige ytterligere og ende nærmere 1500 milliarder kroner, før de faller tilbake til rundt 1000 milliarder kroner i 2024. Til sammenligning er oljefondets verdi anslått til 12 000 milliarder kroner. Dermed kan 2022 petroleumsinntektene fort bli tilsvarende 11,5 % av oljefondet.

En boligprisnedgang på mellom 5-10% fra dagen nivåer virker rimelig.

Kronekursen har hentet seg inn igjen over sommeren som følge av en god utvikling i finansmarkedene og høyere energipriser. Vi venter en svakere NOK fram mot årsslutt. Vi tror de store sentralbankenes verdipapirsalg og høyere renter særlig i USA kan gi et mer ruglete aksjemarked i høst. I tillegg må Norges Bank øke kronesalgene i løpet av høsten og vinteren for å balansere kronestrømmene fra høy skatteinngang fra oljeselskapene. Det trekker også i retning av en noe svakere krone mot årsslutt.

Det er høy usikkerhet rundt den framtidige utviklingen i olje- og gasspriser og dermed kronekursen. Dersom energiprisene holder seg høye over tid, slik vi tror, vil kronekursen etter hvert kunne styrke seg igjen. Samtidig ligger det an til en vesentlig økning i norske oljeinvesteringer framover, noe som innebærer høyere kronekjøp fra olje- og gass-selskaper som er nødt til å betale norske leverandører og ansatte i kroner. Det trekker i retning av en sterkere krone på sikt.

Podcast

Kan vi stole på at Fed forblir politisk uavhengig? Trump ønsker lavere renter men det skal mye til for at administrasjonen får full kontroll over Fed og rentebeslutningene. Det finnes imidlertid grader av uavhengighet og ulike scenarioer er mulige. Tilliten og dollaren kan bli ytterligere svekket. Kjetil Olsen og Ole Håkon Eek-nielsen diskuterer også Norges Banks beslutning om å holde renten i ro. De har ikke hastverk med å redusere renten ytterligere.

Les mer

Sector insights

Kunstig intelligens transformerer den nordiske energisektoren og driver effektivitet fra produksjon til forbruk. Vi utforsker AI’s innvirkning og Lyses tilnærming til ansvarlig implementering for smartere og renere energisystemer.

Les mer

Podcast

Både Norges Bank og Fed kuttet renta i forrige uke. Norges Bank var i tvil men kuttet likevel, og innrømmet langt på vei at behovet ikke var særlig stort. Vi er styrket i troen på at vi har det siste rentekuttet bak oss og mener at utfallsrommet framover er nokså balansert og ganske lite.

Les mer