- Navn:

- Kjetil Olsen

- Tittel:

- Nordea Chief Economist, Norway

Sivua ei ole saatavilla suomeksi

Pysy sivulla | Siirry aiheeseen liittyvälle suomenkieliselle sivulleAktiviteten i norsk økonomi er nå på et svært høyt nivå og arbeidsledigheten er lavere enn før koronapandemien. Bedriftene melder at knapphet på kapasitet og arbeidskraft er en økende utfordring. Kampen om arbeidskraft og høy prisvekst driver lønningene opp. Krigen i Ukraina forsterker inflasjonspresset. På grunn av press i økonomien og økende pris- og lønnsvekst vil Norges Bank fortsette med kvartalsvise rentehevinger ut 2023. Boligprisene vil trolig holde seg nokså stabile men vi kan ikke utelukke et lite fall. Kronekursen kan styrke seg på sikt dersom de høye energiprisene vedvarer.

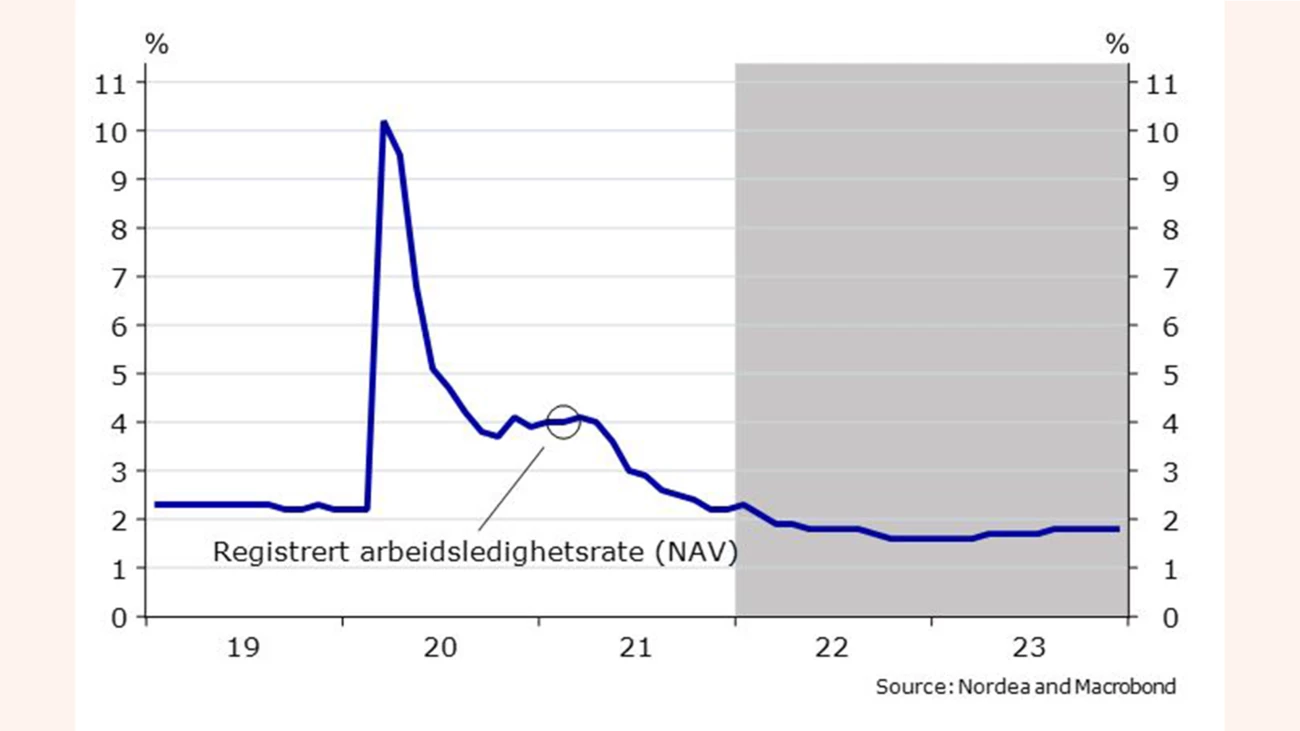

Norsk økonomi fortsatte å vokse etter at smitteverntiltakene ble fjernet ved inngangen av året. Spredningen av den mer smittsomme men mildere Omikron-varianten ble kun en dump i veien for norsk økonomi, slik vi la til grunn i vår forrige utgave av Nordeas Economic Outlook. Siden utfasingen av tiltakene har tjenesteforbruket tatt seg opp og de permitterte arbeidstagerne har kommet tilbake i arbeid. Aktiviteten i norsk økonomi er nå på et svært høyt nivå. Den registrert ledigheten, som var over 10% på det verste i 2020 og 2,4% i januar 2022, falt til 1,9% i april 2022. Ledigheten er dermed lavere enn før pandemien og er nå på det laveste nivået siden 2008.

|

3.5% 1.6% 2.5% |

|

Kilder: Nordeas anslag |

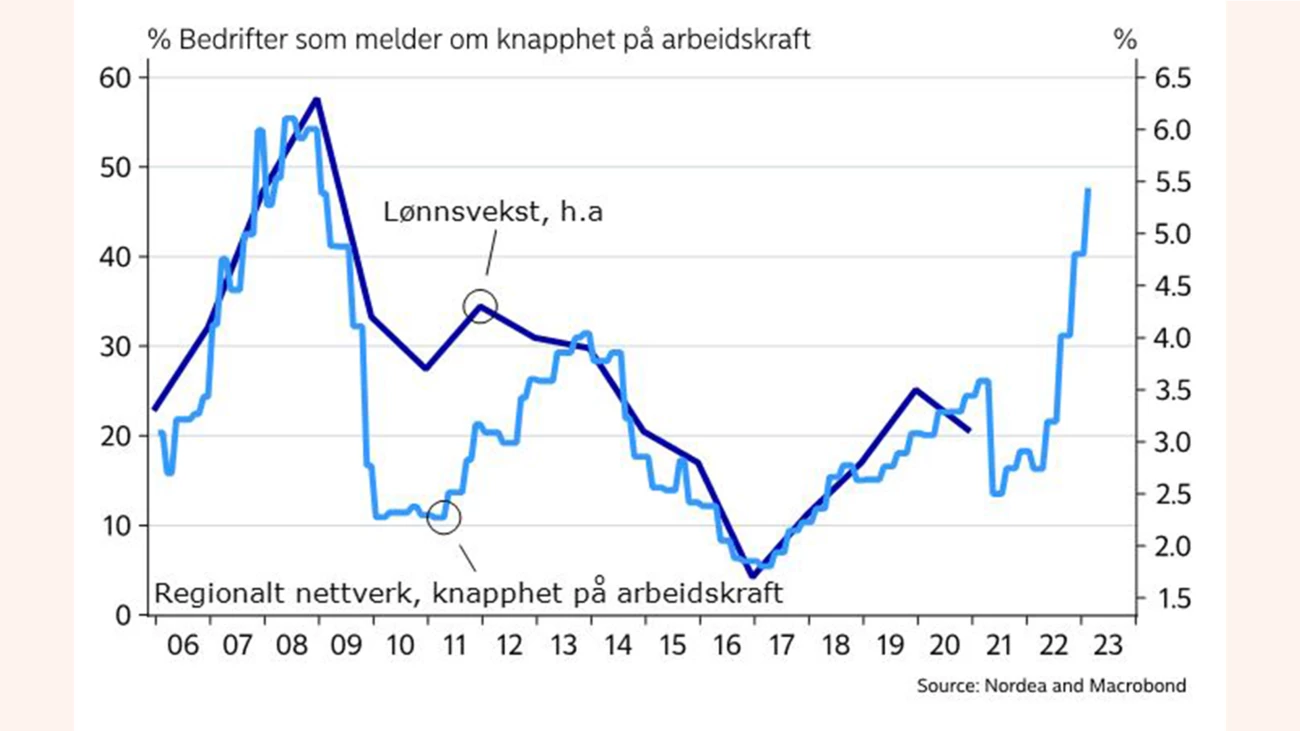

Aktiviteten i økonomien vil trolig øke videre framover. Det siste regionale nettverket til Norges Bank viser at norske bedrifter og virksomheter planlegger å utvide kapasiteten i tiden som kommer. For svært mange er kapasitetsskranker og mangel på arbeidskraft et økende problem. Krigen i Ukraina skaper økt usikkerhet om den økonomiske utviklingen i Europa og for mange av våre handelspartnere.

Norsk økonomi er imidlertid nokså skjermet fra de direkte konsekvensene av krigen og sanksjonene, ettersom Ukraina og Russland kun står for en liten andel av vår utenlandshandel. Russlands krigføring har imidlertid vist behovet for alternativer til russisk olje og gass. Mange europeiske land ser på norsk olje og gass som en viktig brikke for å nå målet om å gjøre seg uavhengig av russiske energileveranser på sikt. Sammen med høye olje- og gasspriser vil det være med på å støtte opp under veksten i norske petroleumsinvesteringer framover, som lå an til en betydelig økning neste år allerede før krigen brøt ut. Høyere petroleumsinvesteringer vil være en viktig vekstdriver for både norsk industri og norsk økonomi de neste årene.

Kampen om arbeidskraft og høy prisvekst driver lønningene opp. Lønnsveksten blir trolig noe høyere enn rammen avtalt i frontfaget (3,7%) som følge av lønnsglidning slik vi så i fjor. Vi tror årslønnsveksten fort havner rundt 4¼-4½% i år. Med fortsatt lav ledighet og kamp om arbeidskraften vil lønnsveksten trolig holde seg rundt 4% også neste år. Selv med høye strøm- og drivstoffpriser ligger det derfor an til vekst i folks kjøpekraft de neste par årene. Statens kompensasjonsordning på strøm demper utslagene på prisveksten og dermed levekostnadene av de høye strømprisene ganske betydelig.

Husholdningene har spart langt mer enn vanlig gjennom pandemien. Spareraten er nå på vei ned mot mer normale nivåer. Sammen med flere i arbeid ligger det derfor an til god vekst i det samlede forbruket selv om rentene også er på vei opp. Vi kan heller ikke utelukke at noe av den «tvungne» sparingen under pandemien får ben å gå på i årene framover. En videre økning i husholdningenes forbruk vil være en annen viktig vekstdriver for økonomien framover.

|

2019 |

2020 |

2021 |

2022E |

2023E |

|

|

Fastlands-BNP |

2,0 |

-2,3 |

4,2 |

3,5 |

2,0 |

|

Husholdningenes konsum |

1,1 |

-6,6 |

5,0 |

6,0 |

3,5 |

|

Underliggende inflasjon (KPI-JAE), % y/y |

2,2 |

3,0 |

1,7 |

2,9 |

2,6 |

|

Årslønn |

3,5 |

3,1 |

3,5 |

4,5 |

4,0 |

|

Registrert arbeidsledighetsrate, %, (gjennomsnitt) |

2,3 |

5,0 |

3,1 |

1,8 |

1,7 |

|

Styringsrenten (slutten av året) |

1,50 |

0,00 |

0,50 |

1,50 |

2,50 |

|

EUR/NOK (slutten av året) |

9,87 |

10,47 |

10,03 |

10,00 |

9,50 |

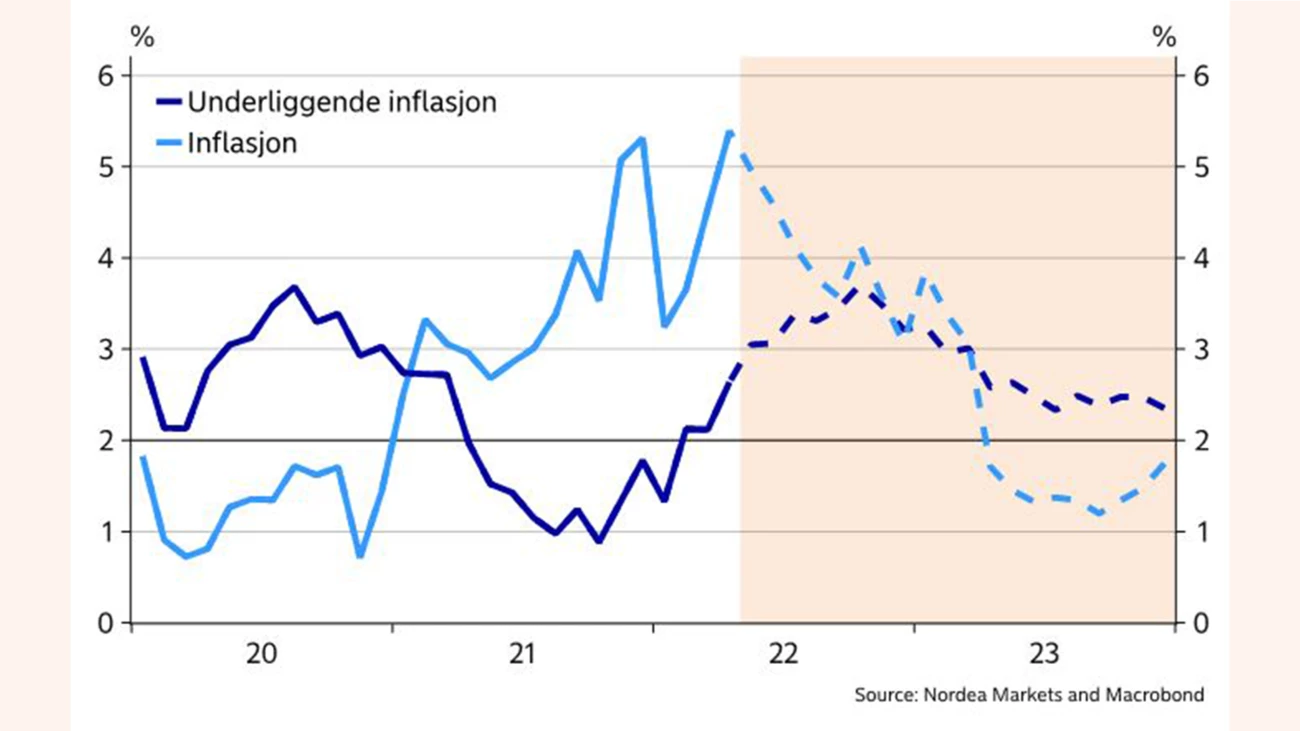

Vi er nokså sikre på at inflasjonen korrigert for energipriser vil fortsette å øke framover grunnet høyere priser på importerte varer, høyere lønnsvekst og økte husleier. Prisene på matvarer, energivarer, transport, og andre innsatsvarer globalt har tiltatt ytterligere etter at krigen i Ukraina brøt ut. Flaskehalser både i produksjon og transport preger fortsatt markedene, og Kinas nye strenge smitteverntiltak vil forlenge utfordringene i globale verdikjeder. En noe sterkere kronekurs vil dempe noe av utslagene på prisveksten her hjemme. I sum tror vi likevel at den underliggende inflasjonen vil holde seg godt over inflasjonsmålet til Norges Bank på 2% de neste par årene.

Inkluderer vi energiprisene, var den samlede prisveksten 5,4% i april. Utenom kompensasjonsordningen på strøm ville vi sett tall for prisveksten over 7%. Med mindre energiprisene stiger videre vil effekten på 12-månedersveksten av de høye energiprisene fases ut i løpet av året. Forlengelsen av strømstøtteordningen til mars neste år bidrar også til at den samlede prisveksten vil komme mye ned framover.

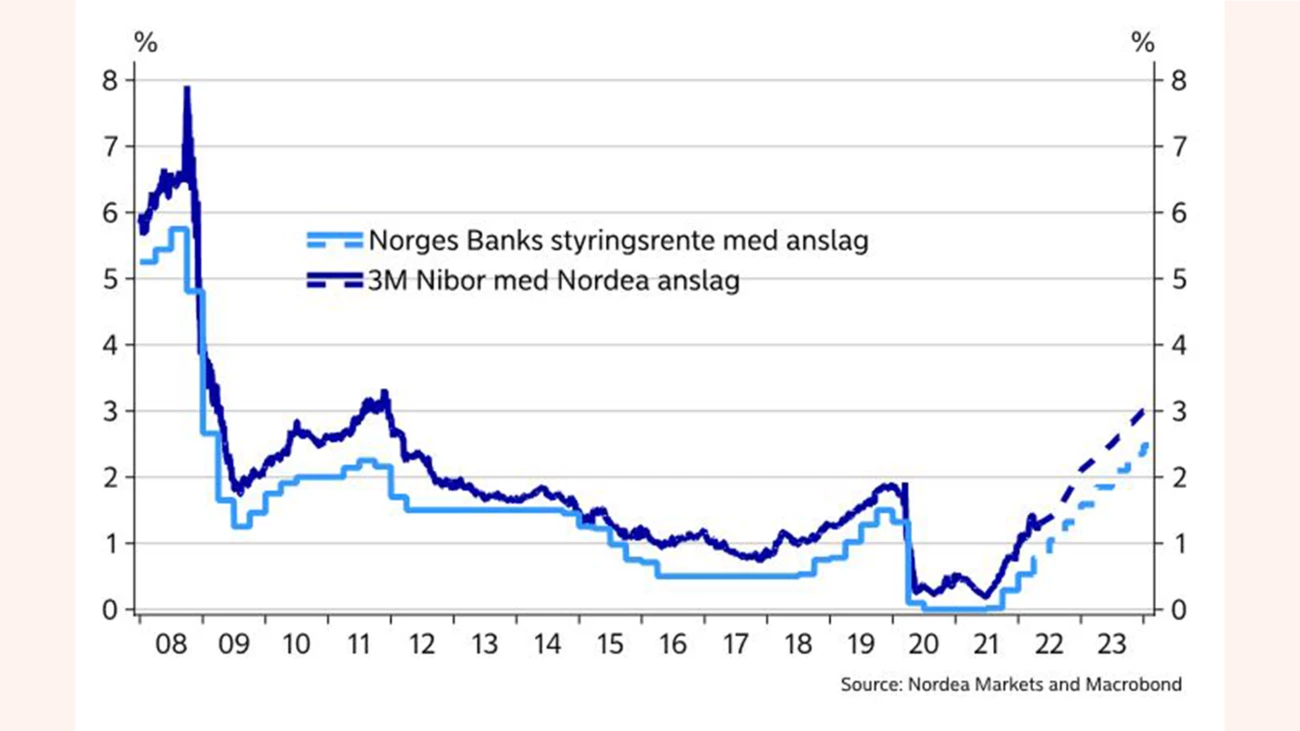

I takt med den gode utviklingen i norsk økonomi og høyere lønns- og prisvekst har Norges Bank sagt at det ikke lenger er behov for de svært lave rentene vi har hatt gjennom pandemien. Norges Bank har derfor hevet styringsrenten tre ganger så langt til 0,75%. Den siste renteprognosen fra Norges Bank viser at styringsrenten mest sannsynlig skal opp til 1,5% ved utgangen av 2022 og videre opp til 2,5 % mot slutten 2023. Da vil nivået på styringsrenta være høyere enn det nivået Norges Bank omtaler som et normalt nivå.

Vi tror det sitter langt inne for Norges Bank å øke renten mer enn fire ganger per kalenderår.

Markedene har til tider priset inn flere rentehevinger i år enn sentralbankens renteprognoser tilsier. Vi tror det sitter langt inne for Norges Bank å øke renten mer enn fire ganger per kalenderår. Banken har gitt uttrykk for at de er usikre på virkningene av en enda raskere hevingstakt. For at det skal skje, tror vi Norges Bank må vurdere at tilliten til inflasjonsmålet står i fare. Det kan skje dersom lønnsveksten blir vesentlig høyere enn det som foreløpig er avtalt, noe vi ikke har som hovedbilde. Vi venter derfor at sentralbanken vil holde seg til planen fra mars og heve styringsrenten med 0,25%-poeng hvert kvartal fram til slutten av 2023. Vi blir imidlertid ikke overrasket om Norges Bank ser seg nødt til å signalisere ytterligere rentehevinger utover 2,5% i 2024.

NIBOR har falt den siste tiden på grunn av bedre strukturell likviditet i det norske pengemarkedet. Fra og med 1. april begynte Norges Bank å kjøpe valuta (og dermed selge kroner) tilsvarende 2 milliarder kroner per dag. Kronesalgene kommer på bakgrunn av de ekstraordinære høye skattebetalingene fra oljeselskapene, som nå tjener mye penger på de høye olje-og gassprisene. Petroleumsinntektene er dermed langt høyere enn det som trengs for å dekke statens budsjettunderskudd som igjen betyr at overskuddet overføres til oljefondet men i utenlandsk valuta. På grunn av disse kronesalgene har mengden kroner i det norske banksystemet økt betydelig og likviditetspremien til NIBOR har falt, fra over 60 basispunkter ned til rundt 40 punkter. Vi legger til grunn om lag uendret NIBOR-påslag framover. Det betyr at NIBOR framover vil stige om lag i takt med rentehevingene fra Norges Bank.

Boligprisene har steget mye de første tre månedene i år, til tross for høyere renter. Den nye avhendingsloven for salg av bolig har trolig ført til at færre boliger enn vanlig er blitt lagt ut til salgs. Det kan ha gitt en større prisoppgang en normalt på starten av året. Når boligene som skulle blitt lagt ut på starten av året kommer for salg de neste månedene, kan det økte tilbudet gi en korreksjon ned igjen i boligprisene. Ser vi litt lenger fram vil høyere renter trekke i retning av videre nedgang i boligprisene. Høyere lønninger trekker imidlertid motsatt vei. Samtidig er det blitt dyrere å bygge nye boliger på grunn av en kraftig økning i materialkostnadene. Det kan begrense tilbudet av nye boliger og dermed støtte opp under boligprisene. I sum tror vi boligprisene vil utvikle seg nokså sideveis de neste par årene, se for øvrig nærmere omtale av boligmarkedet i egen temaartikkel.

Boligprisene vil utvikle seg nokså sideveis de neste par årene, men vi kan ikke utelukke et lite fall.

Kronekursen har svekket seg den siste tiden som følge av økt volatilitet i finansmarkedene grunnet stigende renter internasjonalt og nedbygging sentralbankbalanser. Samtidig er olje og gassprisene høye. Vi tror at kronen vil være svak fram mot årsslutt på grunn av fortsatt usikkerhet i finansmarkedene. I tillegg vil Norges Bank trolig måtte øke kronesalgene etter hvert for å balansere kronestrømmene fra høy skatteinngang fra oljeselskapene. Det er høy usikkerhet rundt den framtidige utviklingen i olje- og gasspriser. En korreksjon ned vil være negativt for kronekursen. Men dersom energiprisene holder seg høye over tid slik vi tror, vil kronekursen etter hvert kunne styrke seg igjen. Samtidig ligger det an til en vesentlig økning i norske oljeinvesteringer framover, noe som innebærer høyere kronekjøp fra olje og gass-selskaper som er nødt til å betale norske leverandører og ansatte i kroner. Det trekker i retning av en sterkere krone på sikt.

Innsikt for bedrifter

Nordea går til topps når kundene rangerer Norges beste bank i storkundesegmentet.

Les mer

Sector insights

Kunstig intelligens transformerer den nordiske energisektoren og driver effektivitet fra produksjon til forbruk. Vi utforsker AI’s innvirkning og Lyses tilnærming til ansvarlig implementering for smartere og renere energisystemer.

Les mer

Economic Outlook

Veksten i norsk økonomi har tatt seg betydelig opp i løpet av det siste året. Økt kjøpekraft hos husholdningene er den viktigste grunnen. Husholdningenes økonomiske situasjon er langt bedre enn inntrykket skapt av media.

Les mer