- Namn:

- Torbjörn Isaksson

- Titel:

- Chefsanalytiker, Nordea

Denne siden findes ikke på norsk

Bli værende på denne siden | Fortsett til en lignende side på norskSvensk ekonomi utvecklas svagt i närtid. Inflationen normaliseras och räntorna sjunker i år, vilket ger stöd och minskar riskerna för en djup lågkonjunktur. Ränteläget förblir ändå högre än innan pandemin. För många företag och hushåll fortgår därmed anpassningen till högre finansieringskostnader, vilket hämmar återhämtningen. Kronan står på fastare mark och stärks under prognosperioden.

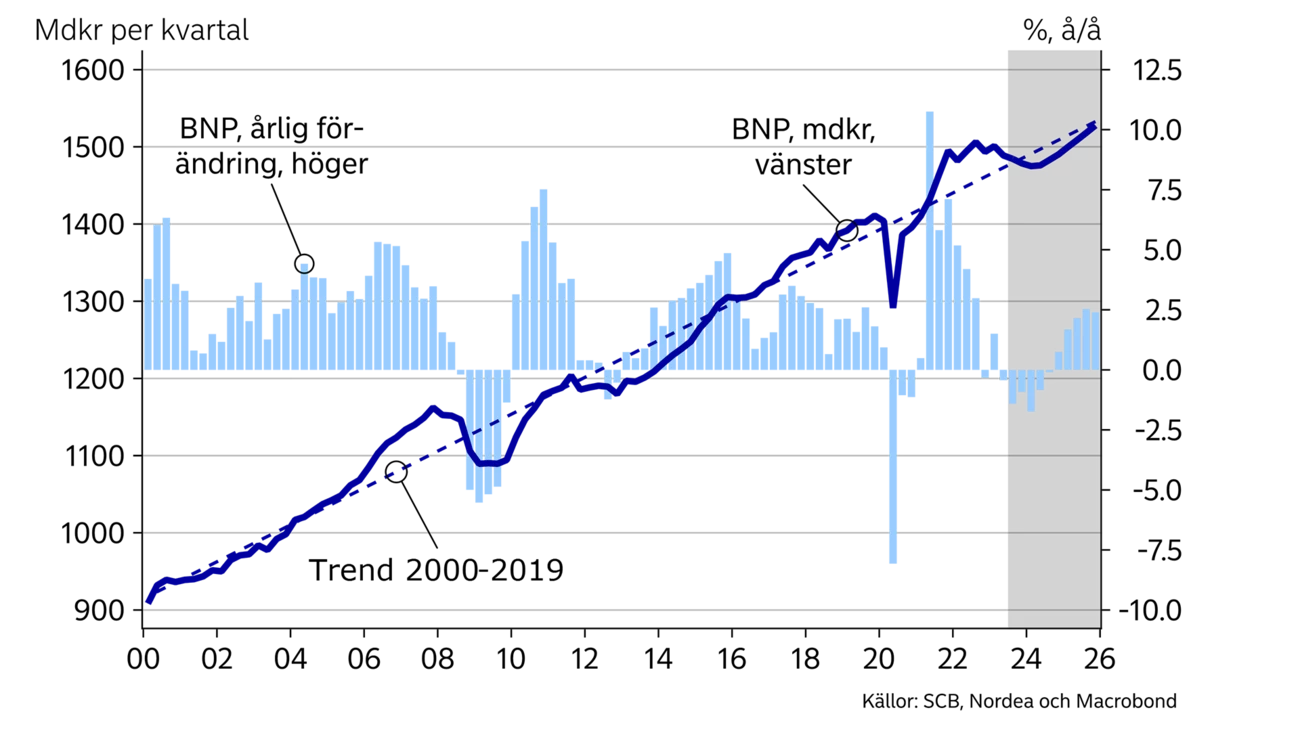

Den svenska ekonomin befinner sig i en lågkonjunktur. Mot bakgrund av det exceptionellt starka utgångsläget innebär den stagnation som har skett, och som väntas fortgå under 2024, att försvagningen av konjunkturen blir förhållandevis mild. BNP är nära den långsiktiga tillväxttrenden och antal sysselsatta som andel av befolkningen förblir relativt hög.

Det är en splittrad bild. De branscher som påverkas mest av dyrare finansiering har betydande problem. Det gäller framför allt bostadsbyggandet och sällanköpshandeln. Även delar av tillverkningsindustrin har det tufft i spåren av en svag internationell efterfrågan på varor. Flera tjänstebranscher har däremot en bättre utveckling.

Inflationen normaliseras i år och Riksbanken sänker styrräntan under 2024. I kombination med en ökad global efterfrågan växer ekonomin igen från och med mitten av 2024. Trots flera sänkningar i år förblir ränteläget betydligt högre än under 2010-talet. De kommande åren karaktäriseras därmed av en fortsatt och nödvändig anpassning till en ny räntevärld, vilket gör återhämtningen mer gradvis.

Den övergripande bilden är således att den svenska ekonomin reder ut de senaste årens inflations- och räntestorm utan att falla ner i någon djupare lågkonjunktur. Många risker består emellertid, varav flera är förknippade med omvärlden.

Till de inhemska orosmolnen hör svårigheterna att bedöma konsekvenserna av de senaste årens ränteuppgång, vilka ännu inte har slagit igenom fullt ut i ekonomin. De riskerna accentueras om inflationen och därmed räntorna dröjer sig kvar på en högre nivå än förväntat.

Samtidigt kan den inhemska efterfrågan repa sig mer än väntat när hushållens köpkraft stärks och osäkerheten minskar i och med att räntetoppen är passerad. Överlag är riskbilden mer balanserad än

tidigare.

Den globala industrikonjunkturen är svag. I synnerhet i vår del av världen har efterfrågan på varor fallit påtagligt under det senaste året.

Mot den bakgrunden har den svenska exporten av varor varit överraskande stabil under 2023. Den har till och med ha växt mot slutet av 2023. Inte minst har exporten ökat av personbilar och maskiner.

Utsikterna för exportindustrin är dämpade. Flertalet indikatorer för exporten är dystra och utvecklingen är svag på viktiga exportmarknader. Till exempel väntas tillväxten i euroområdet, som utgör mer än 40 procent av svensk exportmarknad, stagnera. Varu-exporten väntas därför minska i början på 2024. Därefter förbättras läget då den globala konjunkturen repar sig. Den svaga utvecklingen leder till att industrins investeringar, vilka ökade starkt under både 2022 och 2023, faller i år.

| 2022 | 2023E | 2024E | 2025E | |

| BNP (kalenderkorrigerad), % y/y | 2,9 | -0,3 | -0,5 | 2,2 |

| Konsumentpriser (KPIF), % y/y | 7,7 | 6,0 | 1,8 | 1,6 |

| Arbetslöshet (AKU), % | 7,5 | 7,7 | 8,6 | 8,3 |

| Timlöner (KL), % y/y | 2,8 | 3,7 | 3,7 | 3,5 |

| Offentlig bruttoskuld, % av BNP | 32,9 | 31,2 | 32,8 | 34,1 |

| Styrränta (årsslutet) | 2,50 | 4,00 | 2,50 | 2,50 |

| EUR/SEK (årsslutet) | 11,12 | 11,10 | 10,80 | 10,70 |

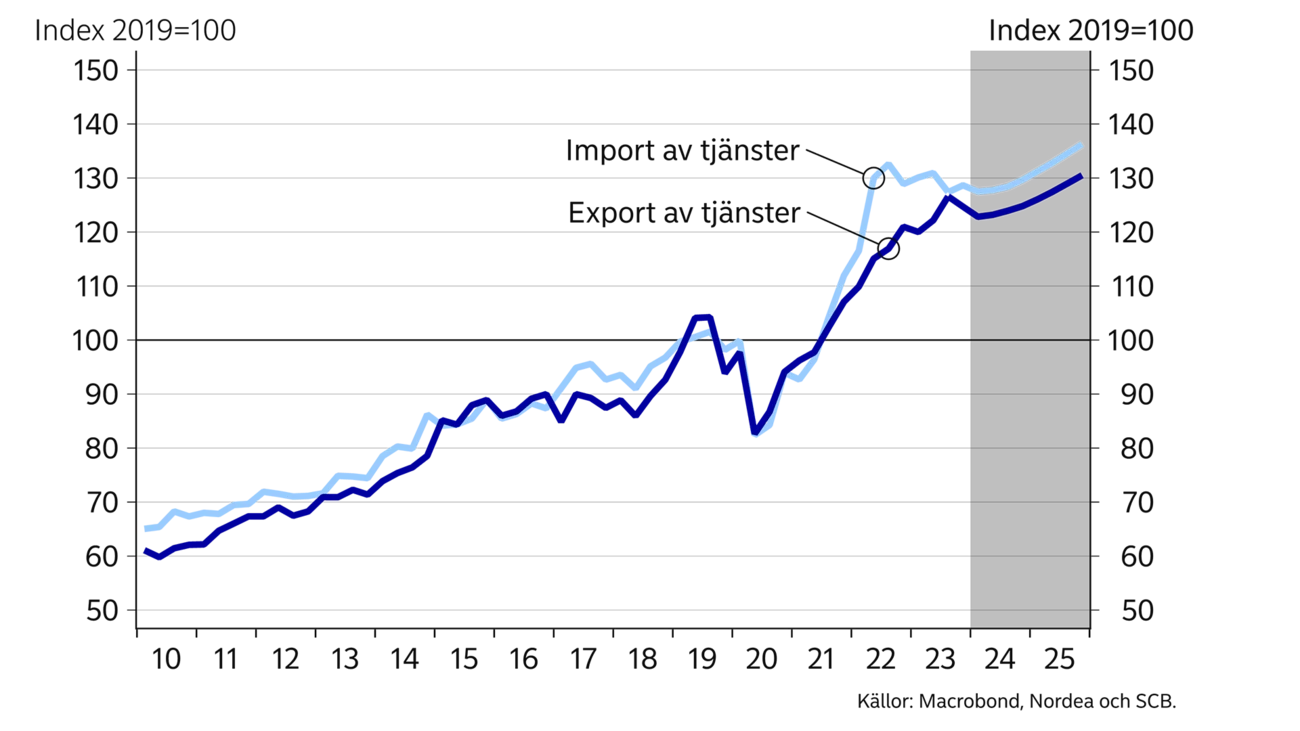

Under tredje kvartalet 2023 var exporten av tjänster hela 26 procent större än 2019. Uppgången är bred, men företagstjänster och tjänster förknippade med datorer, huvudkontor samt forskning och utveckling sticker ut med de största tillväxtbidragen.

Exporten av tjänster utgör nu 17 procent av BNP och 32 procent av exporten och är ett viktigt skäl till BNP:s överraskande motståndskraft under de senaste två åren. Trots att det ännu inte syns några tecken på avmattning är den bästa bedömningen att trenden bryts och att exporten av tjänster planar ut i år. Utrikeshandeln med tjänster förefaller reagera på förändringar i den internationella efterfrågan med en större fördröjning än varor, vilket delvis kan förklara att uppgången i tjänsteexporten var stark så långt fram som till och med tredje kvartalet 2023.

För importen av tjänster är ökningen sedan 2019 ännu större, hela 30 procent. Med andra ord fortsätter utbytet med omvärlden att öka och globaliseringen tycks åtminstone i detta avseende tillta för svensk del. Tjänster är i alla avseenden en allt viktigare del av ekonomin och där Sverige förefaller vara i framkant.

Förra året minskade hushållens konsumtion med 2,5 procent, enligt vår bedömning. Förutom det tillfälliga stoppet under pandemin är det den största nedgången sedan 1990-talskrisen. Den sjunkande konsumtionen är en del av hushållens anpassning till högre räntor. Som det beskrivs i fördjupningen om hushållens ekonomi på sidan 15 räknar vi med att skulderna i förhållande till inkomsterna minskar tack vare stigande inkomster, och inte genom att skulderna amorteras ned. Om så sker blir hushållens konsumtion svagare än föreliggandeprognos. I vågskålen för en sämre utveckling ligger också att arbetsmarknaden fortsätter att försvagas. Det bör understrykas att ränteutvecklingen är central för hushållen.

Vi bedömer ändå att det finns skäl till att hushållens efterfrågan stabiliseras under 2024. Utöver minskad osäkerhet om ränteutsikterna och ökad köpkraft är hushållens finansiella förmögenhet robust. Sammantaget bedöms konsumtionen minska något i närtid medan en långsam vändning till det bättre sker från och med mitten av 2024.

Utrikeshandeln med tjänster är en allt viktigare del av ekonomin.

Bostadspriserna planade ut under 2023 men var i slutet av året ändå 13 procent lägre jämfört med toppen under inledningen av 2022. Ett stort utbud och låg omsättning indikerar en fortsatt dämpad prisutveckling i närtid. När Riksbanken sänker räntan under våren inleds en gradvis återhämtning. Den totala nedgången i bostadspriserna stannar därför vid 15 procent.

Även bostadsbyggandet får stöd av lägre räntor. Vändningen dröjer dock längre än för bostadspriserna och uppgången blir också trögare. Det är en fortsatt stor diskrepans mellan kostnader för att bygga bostäder och vad hushållen är villiga att betala. Antalet byggstarter bottnar på ca 22 000 lägenheter 2024, vilket är en tredjedel jämfört med toppåret 2021.

Nedgången i bostadsbyggandet är den främsta orsaken till att de totala investeringarna faller under 2024. Vid sidan av industrin har även tjänstesektorn en svacka, om än en mild sådan. Satsningar inom energisektorn motverkar nedgången. Likaså ökar de statliga investeringarna och offentlig konsumtion. Ökningen speglar bland annat upprustningen av försvaret. Kommunerna brottas däremot med höga kostnader och minskande intäkter. Finanspolitiken fortsätter att vara disciplinerad och svagt expansiv under 2024. Successivt ökar trycket på ekonomisk-politiska beslutsfattare att stötta konjunkturen, vilket talar för en mer frikostig finanspolitik under 2025. Den offentliga skulden (Maastricht) är ändå ca 35 procent i förhållande till BNP i slutet av prognoshorisonten.

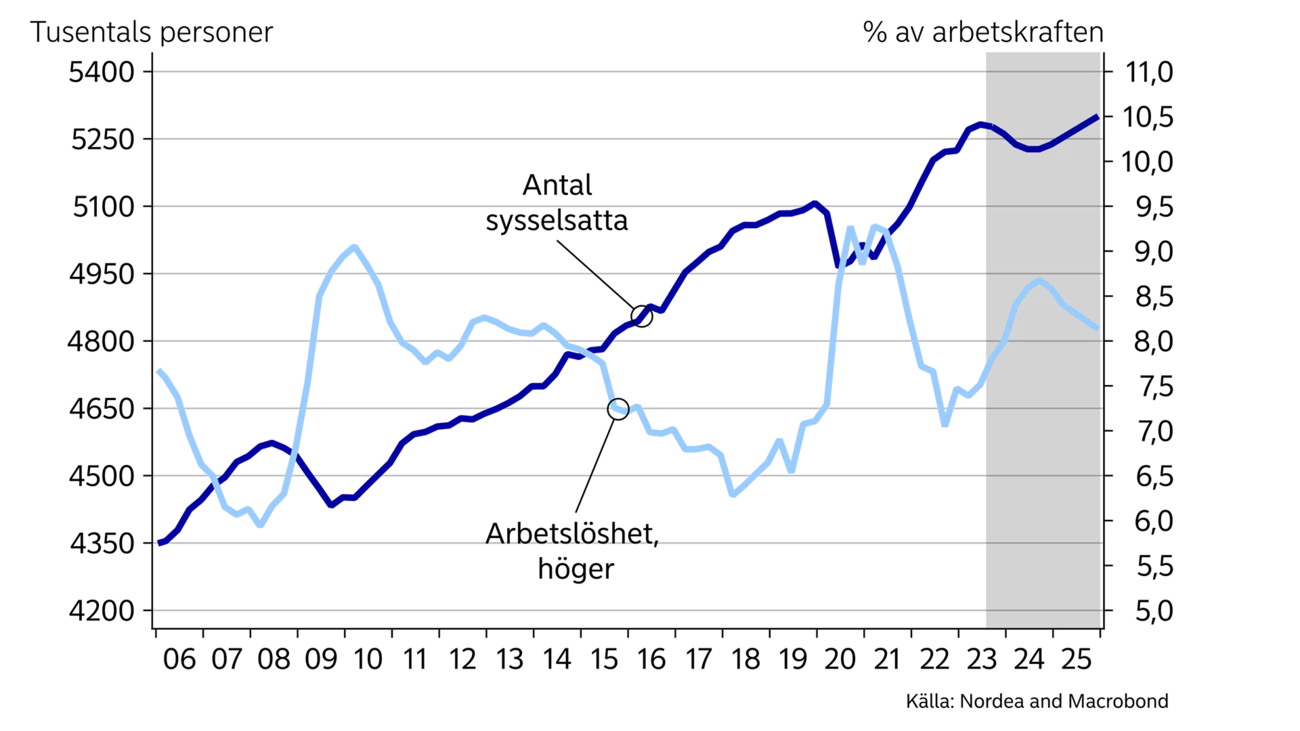

Avmattningen i ekonomin gör avtryck på arbetsmarknaden, om än gradvis. Nya lediga jobb har fallit tillbaka och ligger nära nivåer som rådde innan pandemin. Samtidigt är anställningsplanerna dämpade. Varseltalen har kommit upp från de låga nivåer som rådde under 2022 och är något högre än normalt.

I synnerhet efter sommaren försvagades läget på arbetsmarknaden. Sysselsättningen har framför allt minskat för unga och för personer med tillfälliga anställningar, vilka ofta påverkas först vid vändningar i efterfrågan på arbetskraft. Sysselsättningen väntas fortsätta att minska i början av 2024 och arbetslösheten stiger som mest till något över 8,5 procent i höst. Osäkerheten om utvecklingen på arbetsmarknaden är ovanligt stor, och det finns även möjligheter till en bättre utveckling.

Reallönerna förbättras då inflationen faller och de nominella löneökningarna har växlat upp till ca 4 procent, i linje med de avtal som slöts förra våren. Senare under 2024 dämpas löneökningarna då det andra avtalsåret inleds med 3,3 procent i avtalat lönelyft. När nya löneavtal sluts under våren 2025 räknar vi med att de landar i ungefär samma storleksordning. De totala löneökningarna stabiliserar sig därmed på omkring 3,5 procent per år på sikt.

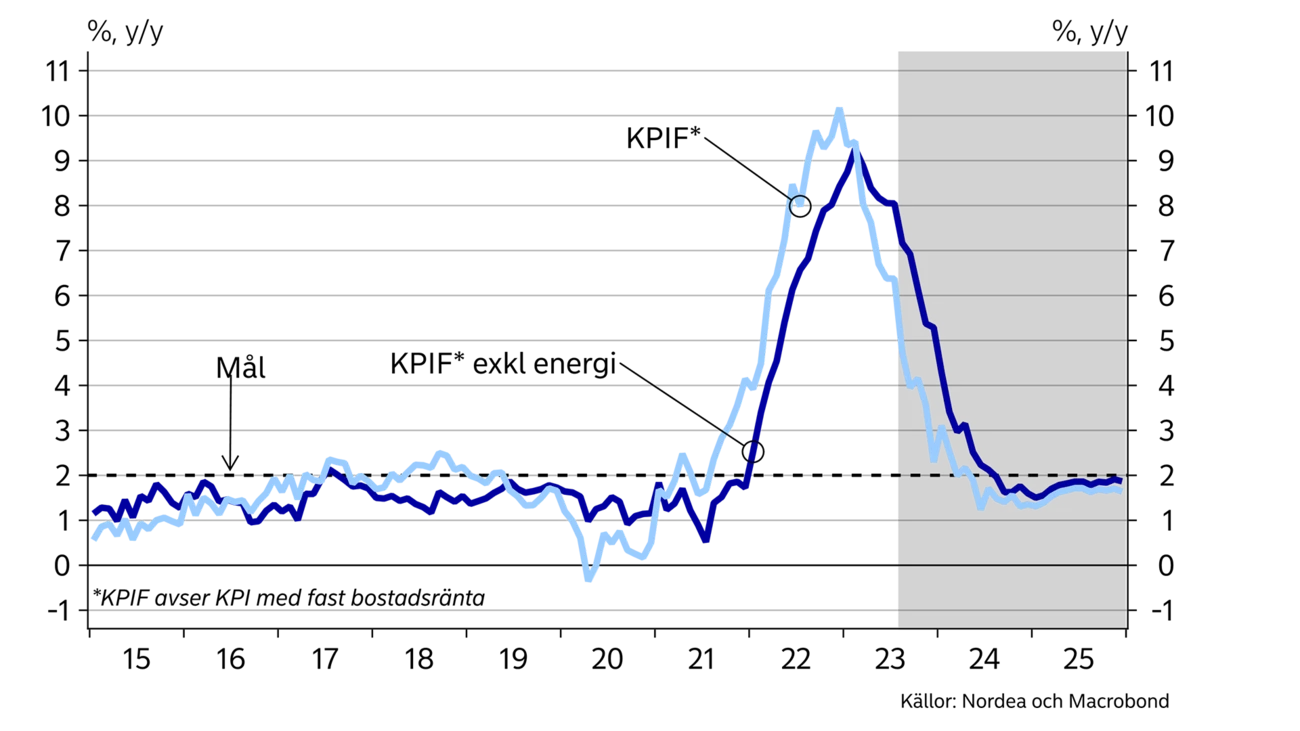

Under prognosperioden är löneökningarna ca 1 procen-tenhet högre än under 2010-talet, men hotar ändå inte inflationsmålet. Även i andra avseenden är det inhemska kostnadstrycket måttligt. Därtill har energipriserna fallit, andra globala kostnader har fallit och kronan har stabiliserat sig. Dessutom medför den svaga inhemska efterfrågan att det blir svårare för företagen att föra vidare kostnadsökningar. Inflationen (KPIF) väntas där-för stabilisera sig nära 2 procent under första halvåret och sjunker under målet i mitten av året.

Inflationen väntas stabilisera sig nära 2 procent under första halvåret 2024 och sjunker under målet i mitten av året.

Med en lägre inflation kan Riksbanken inleda en normalisering av penningpolitiken. Det finns få inhemska kostnader för Riksbanken att stävja samtidigt som långsiktiga inflationsförväntningar tycks vara förankrade nära inflationsmålet. Styrräntan är hög i utgångsläget och trots förväntade räntesänkningar är penningpolitiken åtstramande under en stor del av 2024. En inflation under målet och ett resursutnyttjande lägre än normalt är ytterligare skäl till att lätta på penningpolitiken. Däremot är lågkonjunkturen förhållandevis mild och inflationen nära målet längre fram, vilket gör att Riksbanken lämnar styrräntan oförändrad under 2025.

Under de senaste månaderna har kronans växelkurs gynnats av de fallande obligationsräntorna i vår omvärld. När både Fed och ECB sänker sina styrräntor i år får kronan stöd. De relativa tillväxtutsikterna har förbättrats. Den räntekänsliga svenska ekonomin har stått emot ränteuppgången bättre än befarat, och med tiden blir det allt tydligare att även ekonomierna i andra länder och regioner tyngs av högre räntor. Det talar för en starkare krona, vilken väntas stärkas mot både euron och dollarn på sikt.

Den här artikeln publicerades initialt i Nordea Economic Outlook: Återgång. Publikationsdatum 24 januari 2024. Läs mer från den senaste Nordea Economic Outlook.

Sector insights

En nyligen avkunnad dom från EU-domstolen rörande EU:s fågeldirektiv har väckt debatt om förvaltningsmetoder för skogsbruk och kan få betydande konsekvenser för Sveriges skogsindustri samt enskilda markägare.

Läs mer

Finansiering med hållbart fokus

SINDIs innovativa sociala index hjälper fastighetsbolag som Bohild att koppla sin hållbarhetslänkade finansiering till konkreta sociala mål genom kvalitetssäkrad data.

Läs mer

Insikter för företag

Trots det fortsatt osäkra världsläget banar Sveriges robusta ekonomiska grundförutsättningar väg för fler företagsaffärer under andra halvåret 2025. Räntorna väntas förbli låga framöver, enligt Nordeas prognoser, och bankens experter förväntar sig därmed en ökning av antalet affärer.

Läs mer